Voici un petit récapitulatif des points à retenir, en tant que professionnel libéral de la santé réglementée, de la Loi de Finances 2024, ainsi que de la Loi de financement de la Sécurité Sociale. Certaines nouveautés, comme la nouvelle zone à fiscalité réduite (ZFRR et ZFRR+) qui va remplacer l’actuelle ZRR, vous intéresseront à juste titre !

Let’s go ! 💪

1. Loi de Financement de la Sécurité Sociale pour 2024

La Loi de Financement de la SS pour 2024, a été promulguée le 26 décembre 2023. Elle a été publiée au Journal officiel du 27 décembre 2023.

Voici les quelques points importants.

1.1 Pas de transmission à l’Urssaf des déclarations correctives pour les revenus de 2020, 2021 et 2022

L’article 18, IV de la loi donne un fondement légal au défaut de transmission par l’administration fiscale à l’Urssaf, des corrections apportées par les travailleurs indépendants, à leur déclaration fiscale de revenus après la date limite de dépôt pour les années 2020 à 2022.

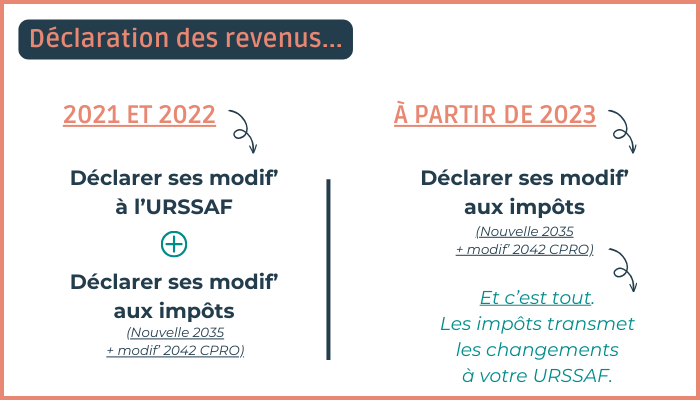

Il est ainsi prévu que, pour les années 2020, 2021 et 2022, le travailleur indépendant doit transmettre par voie dématérialisée à son Urssaf ou à sa CGSS les éventuelles corrections apportées à sa déclaration fiscale de revenus après la date limite de dépôt et susceptibles d’affecter le montant de ses cotisations et contributions sociales.

💡 Or, lors des campagnes déclaratives de revenus de 2021 et de 2022, il était indiqué sur les sites urssaf.fr et impots.gouv.fr que le travailleur indépendant devait prendre contact avec son Urssaf s’il souhaitait corriger, après la période déclarative, les éléments de calcul de ses cotisations et contributions sociales.

Par jeu de renvoi, cette obligation s’applique également aux praticiens et auxiliaires médicaux conventionnés (PAMC) pour les éventuelles corrections apportées à leur déclaration fiscale de revenus souscrite au titre de l’année 2022.

🧐 CCL : À partir des revenus 2023, avec la fusion des déclarations fiscales et sociales, lorsque vous devez modifier votre déclaration 2035 et votre 2042 CPRO (après la date limite de dépôt), les impôts transmettent automatiquement les modifications de votre 2042 CPRO à votre URSSAF.

Mais en ce qui concerne les revenus 2021 et 2022 (que vous pouvez encore modifier jusqu’au 31/12/2024 pour les revenus de 2021), vous les aviez déclarés sur la DSPAMC (que vous faisiez sur Net Entreprise… La galère ! 😣). De ce fait, les revenus “avant fusion” doivent être déclarés aux impôts ET à l’URSSAF, individuellement. La transmission ne se faisant pas.

1.2 Participation aux cotisations, annulée en cas de fraude

💡 RAPPEL : Les professionnels de santé relevant du régime des praticiens et auxiliaires médicaux conventionnés (PAMC) peuvent bénéficier d’une prise en charge partielle de leurs cotisations sociales par l’assurance maladie (CSS art. L 162-14-1, 5°).

La Caisse primaire d’assurance maladie (CPAM) peut désormais annuler en tout ou partie cette prise en charge si le PAMC fait l’objet, pour des faits à caractère frauduleux, d’une pénalité financière décidée par son directeur ou par celui d’une Carsat ou d’une caisse de la MSA, d’une sanction disciplinaire ou d’une condamnation pénale (CSS art. L 114-17-1-1, al. 1 nouveau).

Cette annulation porte sur la participation correspondant à la part des revenus obtenue frauduleusement (CSS art. L 114-17-1-1, al. 1 nouveau).

La participation devant être remboursée par le PAMC est recouvrée selon les modalités prévues pour les versements indus de prestations (CSS art. L 114-17-1-1, al. 2 nouveau).

Cette mesure s’applique aux revenus perçus à compter du 1er janvier 2024 (Loi art. 7, II).

1.3 Pédicures-podologues : l’option pour sortir du régime PAMC est prolongée de 6 mois

L’article 31 de la loi prolonge jusqu’au 31 juillet 2024 la faculté de renonciation au régime des praticiens et auxiliaires médicaux conventionnés (PAMC) ouverte aux pédicures-podologues relevant de ce régime au 1er janvier 2023.

💡 RAPPEL : Comme les médecins du SECTEUR II, les pédicures-podologues choisissent entre :

- régime PAMC

- régime DES INDÉPENDANTS

Ce choix s’effectue à la création d’activité.

Selon l’un ou l’autre régime, quelles différences au niveau des taux de cotisations URSSAF ?

| RÉGIME PAMC | RÉGIME DES INDÉPENDANTS |

|---|---|

| Maladie : taux dégressif entre 1.50% et 6.50% | Maladie : taux dégressif entre 0% et 6.50% |

| Contribution additionnelle maladie sur revenus en dépassement d’honoraire et autres revenus : taux de 3,25 % | RIEN |

| Prise en charge de la CPAM sur les recettes conventionnées : 6.40% | Prise en charge de la CPAM sur les recettes conventionnées : aucune ! |

⚠️ A titre temporaire et dérogatoire, les pédicures podologues déjà en activité au 01/01/2023 et relevant du régime PAMC, peuvent renoncer à ce régime (au profit de la SSI) entre le 01/04/2023 au 31/12/2023 (prolongé jusqu’au 31/07/2024 suite au LFSS 2024)

2. Loi de Finances pour 2024

La Loi de Finances pour 2024 a été promulguée le 29 décembre 2023. Elle a été publiée au Journal officiel du 30 décembre 2023.

→ ENTRÉE EN VIGUEUR :

[Loi art. 1er, II]

Conformément aux règles habituelles, les dispositions fiscales ne comportant pas de date d’entrée en vigueur spécifique s’appliquent :

- à l’impôt sur le revenu dû au titre de l’année 2023 et des années suivantes ;

- à l’impôt sur les sociétés dû au titre des exercices clos à compter du 31 décembre 2023 ;

- à compter du 1er janvier 2024 pour les autres dispositions fiscales.

Voici les quelques points importants.

2.1 Le barème de l’impôt sur les revenus 2023 est revalorisé de 4,8 %

[Article 2]

Le barème de l’IR est revalorisé afin de neutraliser les effets de l’inflation.

Revalorisation des limites des tranches du barème (pour un quotient familial d’une part, avant application du plafonnement des effets du quotient familial) :

| Fraction du revenu imposable (1 part) | Taux |

|---|---|

| < à 11 294€ | 0% |

| De 11 294€ à 28 797€ | 11% |

| De 28 797€ à 82 341€ | 30% |

| De 82 341€ à 177 106€ | 41% |

| > à 177 106€ | 45% |

2.2 Modification du crédit d’impôt pour les systèmes de charge pour les véhicules électriques

[Article 18]

Les contribuables, domiciliés en France, qui supportent, entre le 1er janvier 2021 et le 31 décembre 2025, des dépenses pour équiper leurs logements en systèmes de charge pour véhicules électriques peuvent bénéficier d’un crédit d’impôt égal à 75 % des dépenses, dans la limite de 300 € par système de charge (CGI art. 200 quater C).

Pour les dépenses payées à compter du 1er janvier 2024, le plafond du crédit d’impôt est porté de 300 € à 500 €.

2.3 TVA : Le régime de la franchise en base est aménagé à compter de 2025

[Article 82]

⚡ AVANT : Les seuils de TVA étaient revalorisés tous les 3 ans :

| Nature des recettes | 2023 et 2024 | 2020 + 2021 + 2022 |

|---|---|---|

| Prestations de Services (BNC) | 1er seuil = 36 800€ 2nd seuil = 39 100€ | 1er seuil = 34 400€ 2nd seuil = 36 500€ |

⚡ À PARTIR DU 01/01/2025 : Le régime de la franchise en base sera ainsi aménagé pour se conformer aux règles communautaires.

| Nature des recettes | 2025 |

|---|---|

| Prestations de Services (BNC) | 1er seuil = 37 500€ 2nd seuil = 41 250€ |

Le mécanisme d’actualisation triennale des limites de la franchise sera supprimé et les montants ci-dessus seront donc désormais fixes.

⚡ Le mécanisme actuel de maintien de la franchise l’année suivant le dépassement du chiffre d’affaires, qui permet à la franchise de rester applicable au titre des deux premières années de franchissement de la limite ordinaire, à condition que le chiffre d’affaires n’excède pas la limite majorée (= 2nd seuil), sera supprimé.

💡 À compter de 2025, dès lors que le chiffre d’affaires de l’année civile précédente (N – 1) aura dépassé les limites mentionnées ci-dessus, la franchise ne pourra plus s’appliquer en N.

2.4 Hausse des taxes sur les véhicules

[Articles 97 et 99]

Une exonération des 2 taxes s’applique de plein droit à certains véhicules, et notamment ceux utilisés par les personnes exerçant leur activité sous la forme d’une entreprise individuelle, sous réserve du respect des règles des aides de minimis.

En pratique, même si les indépendants entrent dans le champ d’application de ce dispositif, ils bénéficient d’une large exonération en application des articles L421-127 et L421-139 du CIBS. Aussi, les taxes ne sont dues par les entreprises individuelles que dans les rares cas de dépassement des plafonds des aides de minimis.

2.5 Suppression de la CVAE repoussée en 2027

[Article 79]

Aménagement de la Loi de Finances pour 2023 (du 30 décembre 2022) prévoyant la suppression de la CVAE à compter de 2024.

💡 Alors que la suppression de la CVAE est effective dès 2024 pour les entreprises assujetties à la cotisation minimum, elle est étalée sur quatre années pour les autres entreprises et prendra ainsi pleinement effet à compter de 2027.

→ COTISATION MINIMUM :

Selon l’article 1586 septies du CGI, la CVAE due par les entreprises dont le chiffre d’affaires hors taxes excède 500 000 € ne peut être inférieure à 63 € pour les impositions établies au titre de 2023 (CET-III-4240 s.).

Cette cotisation minimum est supprimée. Dans sa nouvelle rédaction, l’article 1586 septies du CGI dispose ainsi que la CVAE n’est pas due lorsque son montant annuel n’excède pas 63 € (« franchise »).

Ces dispositions s’appliquent à la CVAE due par les redevables au titre de 2024 à 2026.

→ POUR LES AUTRES :

La suppression de la CVAE n’interviendra qu’en 2027. D’ici là, le taux d’imposition à la CVAE est progressivement abaissé sur 3 années : 2024, 2025 et 2026.

Le taux maximal est ainsi ramené à :

- 0,28 % pour les impositions dues au titre de 2024 ;

- 0,19 % pour celles dues au titre de 2025 ;

- 0,09 % pour celles dues au titre de 2026.

2.6 Création d’un nouveau régime zoné en milieu rural (ZFRR)

[Article 73]

Les Zones de Revitalisation Rurale (ZRR) arrivant à échéance le 31 décembre 2023, vont être remplacées par un zonage unique simplifié dénommé « France ruralités revitalisation » (ZFRR).

Ce nouveau zonage, qui entrera en vigueur le 1er juillet 2024, est décliné en deux niveaux :

- un niveau socle (ZFRR)

- et un niveau renforcé (ZFRR « + »).

NB : le nouveau zonage rural aura lieu lors du 1er semestre 2024.

Le régime ZRR est prorogé jusqu’au 30/06/2024 et jusqu’aux impositions établies au titre de 2024.

Par rapport à ce régime, des changements importants interviendront plutôt dans les ZFRR+ avec une exonération qui s’appliquerait non seulement aux entreprises relevant d’un régime réel d’imposition, mais également à celles relevant d’un régime micro.

2.7 Prorogation de plusieurs dispositifs zonés

[Articles 73]

La Loi de Finances pour 2024 proroge divers dispositifs d’exonération d’impôt sur les bénéfices (IR/IS), de cotisation foncière des entreprises (CFE) et de taxe foncière sur les propriétés bâties (FB) arrivant à expiration au 31 décembre 2023.

- ZRR : prorogée jusqu’au 30/06/2024

- ZFU-TE : prorogée jusqu’au 31/12/2024

Conclusion

Voilà les nouveautés pour l’année 2024, ainsi que des prévisions pour 2025. Dans cette Loi de Finances, est également évoquée la généralisation de la facturation électronique.

Pour ce que j’en sais, à ce jour, elle ne concerne pas les notes d’honoraires (prestations de soins) des professionnels de santé réglementée. Cela semble concerner uniquement les assujettis à la TVA qui perçoivent d’autres revenus : redevances de collaboration, conseils en entreprises, etc.

A voir. 🤔

Recevoir les news !

Si vous ne voulez pas passer à côté de nouveaux tutoriels, ou de nouvelles infos sur votre comptabilité, inscrivez-vous à ma NEWSLETTER ! 🎁