📢 18/04/2024 → ARTICLE MIS À JOUR POUR LE REMPLISSAGE DE LA 2042 CPRO 2024 POUR LES REVENUS 2023 !

Le portail des impôts a ouvert ses portes le 11 avril 2024, afin que vous puissiez déclarer vos revenus 2023. J’ai écrit cet article de blog afin de vous aider à compléter votre 2042 CPRO avec le volet fiscal & le volet social si vous êtes un professionnel libéral de santé réglementée : kiné, infirmière, médecin, sage-femme, pédicure podologue, ostéo…

📢 La nouveauté de l’année précédente, pour les professionnels de la santé qui relèvent du régime PAMC, était de pouvoir déclarer leurs revenus dans un VOLET SOCIAL, au sein de leur déclaration de revenus 2042. (Oui, la DSPAMC à faire sur Net Entreprise, c’est terminé ! 🎉)

Pas de surprise cependant, ce n’est pas plus simple pour autant…

💡 Conseil : Je vous conseille (très, très, très) fortement d’avoir sous le coude : votre déclaration 2035 (pour ceux qui en déclarent une) et votre relevé SNIR, pour attaquer ce tutoriel. Ce sera beaucoup plus efficace !

Allez, c’est parti !

1. Les dates limites pour compléter la 2042 CPRO

Pour rappel, les dates limites pour déclarer vos revenus 2023 varient en fonction de votre département de résidence :

- Jusqu’au 23 mai 2024 à 23h59 : départements 1 à 19 et non résidents (MAJ 24/05/24 : en raison d’un dysfonctionnement du service des déclarations en ligne → ⭐ délai supplémentaire jusqu’au 30 mai 2024),

- Jusqu’au 30 mai 2024 à 23h59 : départements 20 à 54,

- Jusqu’au 6 juin 2024 à 23h59 : départements 55 à 974/976.

⚠️ Pour les déclarations “papier”, la date limite est fixée au 21 mai 2024, peu importe le lieu de résidence. Il n’existe pas de volet social papier. Pour déclarer vos revenus à l’URSSAF, il faudra les contacter.

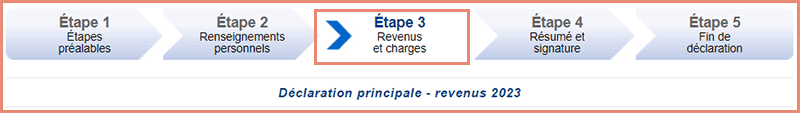

2. Étape 3 du parcours déclaratif afin de compléter la 2042 CPRO

Dans cet article de blog, nous ne verrons pas les étapes du parcours déclaratif qui sont strictement personnelles. Je passerai donc (sous silence) les étapes 1 et 2 correspondant aux “renseignements personnels”, afin d’entrer sans tarder dans le vif du sujet.

Nous voici à l’étape 3 du parcours déclaratif de vos revenus 2023 (pour compléter la déclaration 2042 CPRO).

Cette étape regroupe 2 types d’informations :

- Les infos fiscales : les éléments qui ont été déclarés sur votre 2035 ou ceux que vous allez déclarer si vous êtes au régime MICRO BNC,

- Les infos sociales : les éléments destinés à l’URSSAF et votre Caisse de Retraite (CARPIMKO, CIPAV, CARMF, etc…) afin qu’elles puissent calculer vos cotisations sociales. Il y a 2 régimes distincts :

- Les professionnels de santé sous le régime SSI (Sécurité Sociale des Indépendants) : les ostéopathes, les ergothérapeutes, les diététiciens, les psychologues, certains pédicures podologues, etc…,

- 🆕 Les professionnels de santé sous le régime PAMC (Praticiens Auxiliaires Médicaux Conventionnés) : les kinésithérapeutes, les infirmières, les médecins, les orthophonistes, les orthoptistes, les chirurgiens dentistes, les sages-femmes et certains pédicures podologues.

👉 A titre informatif, je n’invente rien, je vous traduis le plus clairement possible, ce qu’indique la brochure pratique 2024 des impôts.

👉 Ce tutoriel est créé pour les situations “courantes”. Si vous vous trouvez dans une situation particulière (associé SEL ou si vous avez des revenus étrangers), sachez que cela ne sera pas indiqué dans cet article. Je vous laisserai le soin de joindre les impôts.🤓

👉 Pour vous faciliter la vie (du moins, je l’espère ! 😉), je vais mettre les pastilles ci-dessous sur mes captures d’écran :

Les pastilles oranges :

Pour les professionnels de santé au régime fiscal de la déclaration contrôlée (ceux qui établissent une 2035),

Les pastilles vertes :

Pour les professionnels de santé qui sont au régime fiscal MICRO BNC.

Les pastilles oranges & vertes :

Quand ça concerne tout le monde… 😅

NB : En effet, vous n’avez pas tous les mêmes cases à remplir… mais ces dernières se rencontrent parfois sur la même capture d’écran.

2.1 Le “sommaire” de l’étape 3

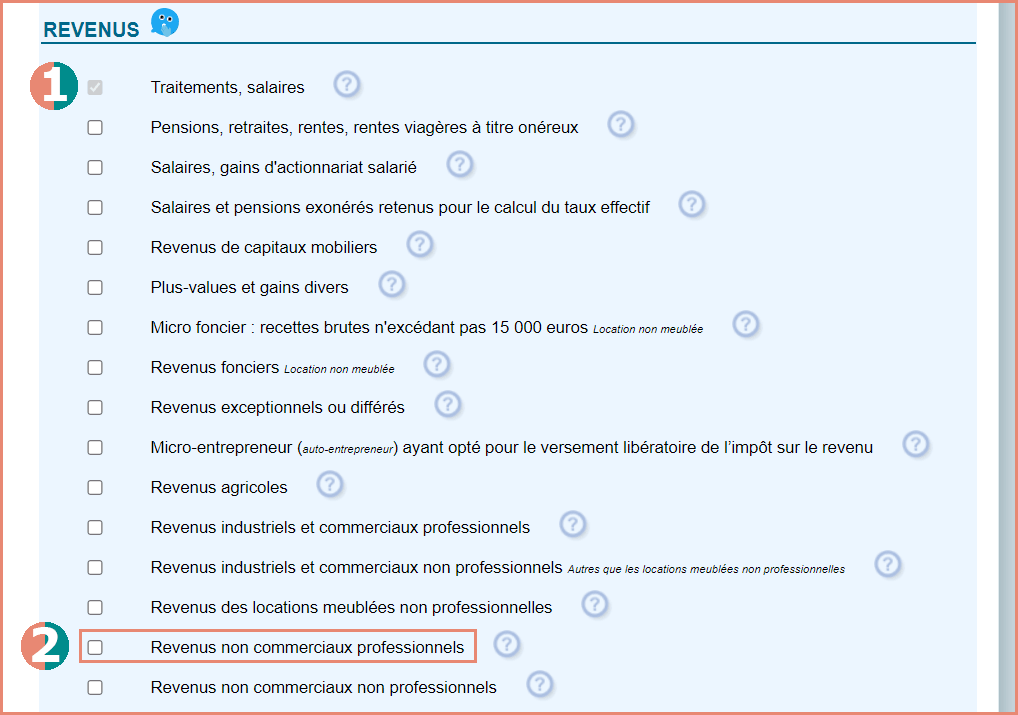

Une fois arrivé à l’étape 3, vous découvrirez une sorte de “sommaire” qui représente toutes les sous-étapes que vous pouvez choisir et qui vous concernent.

2.11 REVENUS

Cette partie concerne le volet fiscal.

- 1) Si vous avez été salarié durant l’année 2023, vos salaires sont normalement pré-remplis et la case est déjà cochée (et grisée, sans possibilité ici, de la décocher).

- 2) Si vous avez une activité libérale en tant que professionnel de santé réglementée en 2023, il faut cocher “Revenus non commerciaux professionnels” (ça signifie que vous êtes au régime “BNC”). Elle est même sûrement déjà cochée !

NB : Les 2 cases peuvent être cochées si vous êtes concerné par les 2 situations.

2.12 DONNÉES COMPLÉMENTAIRES DE LA DÉCLARATION DE REVENUS DES INDÉPENDANTS

Cette partie concerne le volet social qui est à compléter (ou à vérifier pour les infos qui sont déjà pré-remplies).

- 1) A cocher si vous êtes sous le régime SSI (Sécurité Sociale des Indépendants).

- 2) A cocher si vous êtes sous le régime PAMC (Praticien Auxiliaire Médical Conventionné).

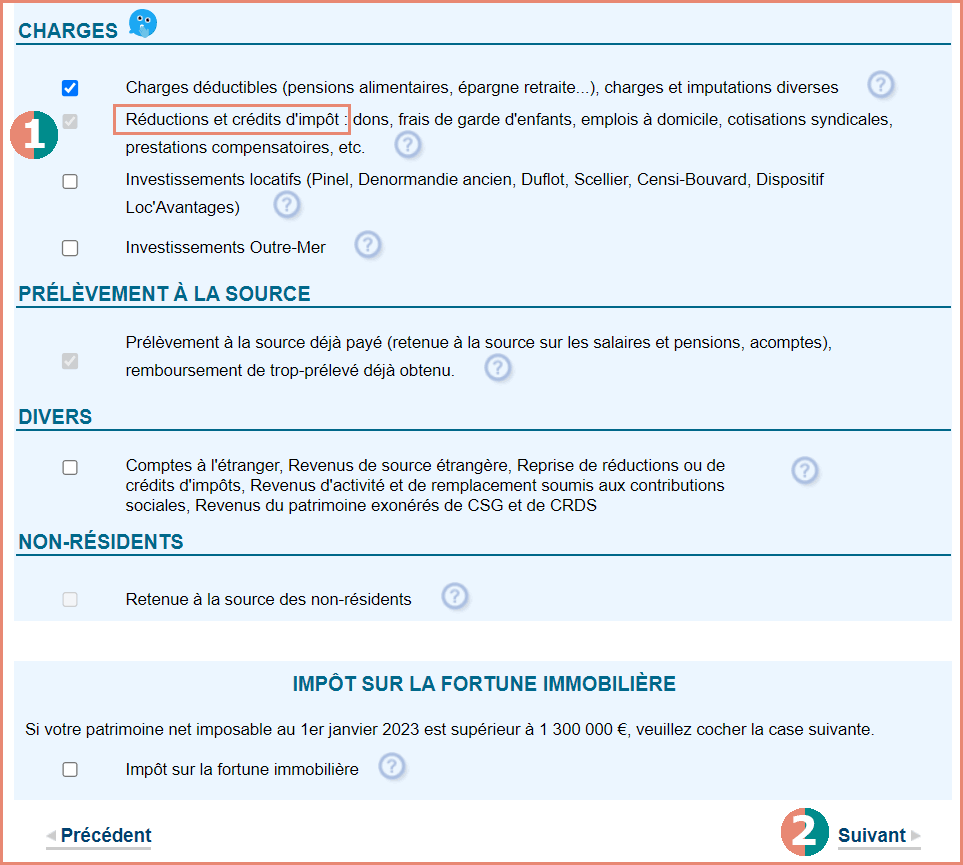

2.13 CHARGES

Cette partie concerne plusieurs thèmes. Nous verrons surtout l’Epargne retraite et les crédits d’impôts.

- 1) N’oubliez pas de cocher la case pour pouvoir déclarer par la suite, vos éventuels réductions et crédits d’impôts.

NB : Le reste concerne vos données personnelles.

- 2) Cliquez sur “suivant”.

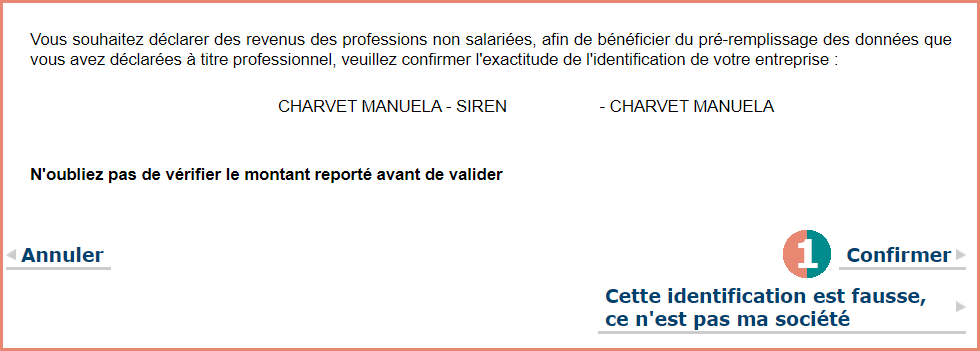

Ce message s’affiche :

- 1) Si votre nom s’affiche, avec votre N° de Siren, alors cliquez sur “Confirmer”.

2.2 VOLET FISCAL : REVENUS NON COMMERCIAUX PROFESSIONNELS

Maintenant, nous pouvons détailler les rubriques que nous avons cochées précédemment.

Cette partie concerne les données fiscales et comptables. Certaines seront pré-remplies grâce à la télétransmission de votre déclaration 2035, en amont.

NB : Dans mes captures d’écran, ce ne sera pas le cas, car je n’ai pas de 2035 à déclarer (🎉).

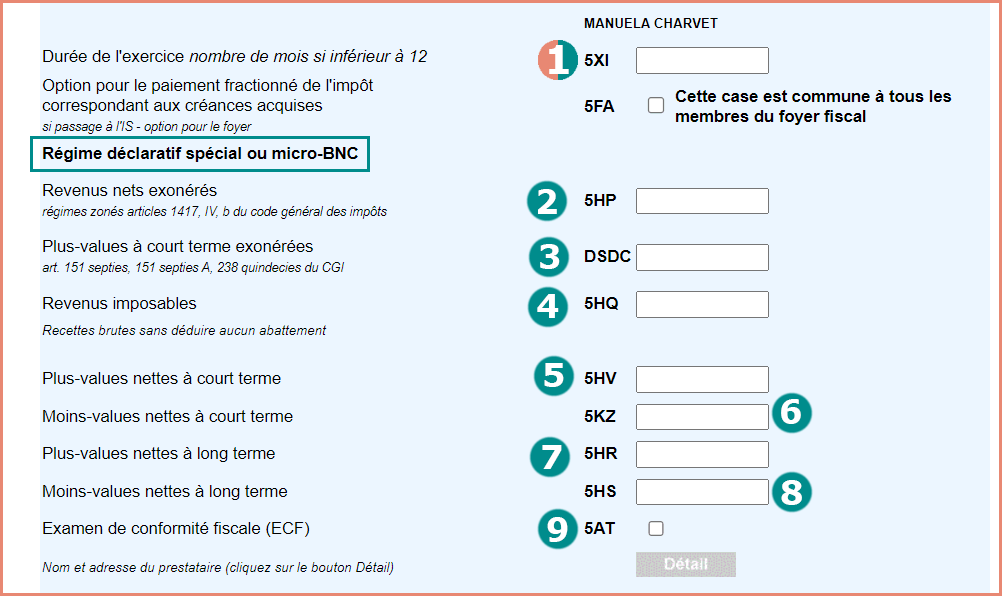

Commençons par ceux d’entre vous qui relèvent du régime MICRO BNC.

2.21 Régime fiscal du MICRO BNC

- 1) 5XI = Nombre de mois d’activité de l’année 2023 SI année incomplète (début d’activité par exemple).

- 2) 5HP = Si vous exercez en ZFU (Zone Franche Urbaine), inscrire vos recettes exonérées, diminuées de l’abattement de 34%. Si vous n’êtes pas concerné, ne rien mettre.

Exemple : Chiffre d’affaires de 2023 en ZFU = 6 000€

5HP = 6 000€ x 0.66 = 3 960€

- 3) DSDC = Inscrire les éventuelles plus-values à court terme qui seraient exonérées.

Cette case est à compléter uniquement si vous avez vendu une immobilisation amortissable. Si vous n’êtes pas concerné, ne rien mettre.

Rappel : prix de vente d’une immobilisation – sa valeur comptable au moment de la vente = plus-value si le montant est positif. Celle-ci peut être exonérée selon plusieurs conditions.

- 4) 5HQ = Inscrire la totalité de vos recettes imposables 2023 (sans abattement de 34%, les impôts le feront eux-mêmes).

NB : Si vous êtes en ZFU, 5HQ = totalité de vos recettes 2023 – vos recettes exonérées ZFU 2023.

- 5) 5HV = Inscrire les éventuelles plus-values à court terme (non exonérées). Si vous n’êtes pas concerné, ne rien mettre.

- 6) 5KZ = Inscrire les éventuelles moins-values à court terme. Si vous n’êtes pas concerné, ne rien mettre.

Rappel : prix de vente d’une immobilisation – sa valeur comptable au moment de la vente = moins-value si le montant est négatif.

- 7) 5HR = Inscrire les éventuelles plus-values à long terme.

Cette case est à compléter uniquement si vous avez vendu une immobilisation non amortissable. Si vous n’êtes pas concerné, ne rien mettre.

- 8) 5HS = Inscrire les éventuelles moins-values à long terme. Si vous n’êtes pas concerné, ne rien mettre.

- 9) 5AT = Cochez la case si vous avez opté pour le contrôle ECF auprès d’un prestataire de service (votre AGA, votre expert-comptable…). En cochant cette case, il vous faudra compléter l’identité du prestataire de service en cliquant sur “détail”.

👉 Ca semble compliqué d’entrée de jeu, hein ? 😂 Si aucune particularité ne complique votre MICRO BNC, vous n’avez que la case 5HQ à compléter.

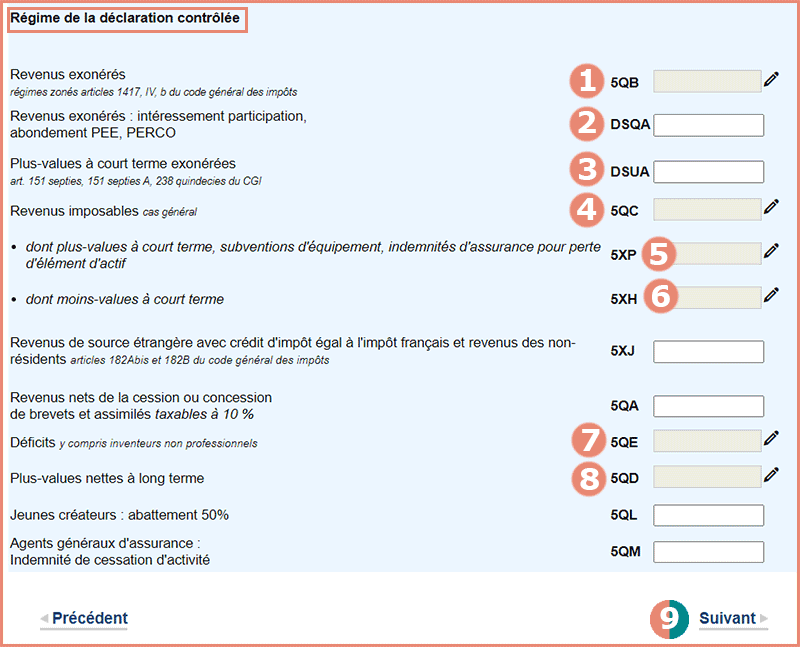

2.22 Régime fiscal de la déclaration contrôlée

Sur la même page que le MICRO BNC, juste en dessous, les cases à compléter s’adressent aux professionnels de santé qui établissent une déclaration 2035.

⚠️ A savoir que (normalement), les cases grisées sont certainement pré-remplies avec les infos tirées de votre 2035. A vérifier et/ou à corriger. Les cases blanches sont à compléter selon votre situation.

- 1) 5QB = Si vous êtes en ZFU (Zone Franche Urbaine) ou en ZRR (Zone de Revitalisation Rurale), inscrire la part de votre bénéfice (pas vos recettes !) exonérée (ainsi qu’éventuellement les plus-values à long terme exonérées par la zone).

👉 Ce montant se retrouve à la case CS (2035-B), ligne 43 pour la ZFU.

👉 Ce montant se retrouve à la case AW (2035-B), ligne 43 pour la ZRR.

⚠️ Si vous avez mal paramétré ces infos sur votre logiciel comptable, ces cases peuvent ne pas être pré-remplies. A vérifier !

- 2) DSQA = Si vous avez déduit sur votre 2035 des participations à l’intéressement, abondements PEE ou PERCO, vous devez les inscrire ici également. (pour assujettissement à la CSG/CRDS)

👉 Ce montant se retrouve à la case CT (2035-B), ligne 41.

- 3) DSUA = Inscrire ses plus-values à court terme exonérées.

Rappel : les plus-values à court terme sont exonérées uniquement fiscalement, mais pas socialement.

👉 Ce montant se retrouve sous le tableau des plus ou moins-values de la 2035-Suite.

- 4) 5QC = Inscrire son bénéfice.

👉 Ce montant se retrouve à la case CP (2035-B), ligne 46.

⚠️ Diminuez-le du montant des chèques vacances/CESU préfinancés que vous vous êtes octroyé (car ceux-ci n’étaient pas déductibles sur votre 2035).

💡 Si vous êtes associé d’une société de personnes (SCP), reportez votre quote-part du résultat de la société en 5QC.

- 5) 5XP ou 5XQ = Inscrire le montant des subventions d’équipement et d’éventuelles plus-values à court terme.

👉 Les subventions d’équipement font partie des “gains divers” , case AF (2035-A), ligne 6. (Souvent il s’agit de celle de la CPAM de 490€).

👉 La plus-value à court terme se retrouve à la case CB (2035-B), ligne 35.

- 6) 5XH ou 5XL = Inscrire ses éventuelles moins-values à court terme.

👉 La moins-value à court terme se retrouve à la case CK (2035-B), ligne 42.

- 7) 5QE ou 5QK = Inscrire votre déficit.

👉 Ce montant se retrouve à la case CR (2035-B), ligne 47.

- 8) 5QD = Inscrire ses éventuelles plus-values à long terme (imposables).

👉 Ce montant se retrouve sous le tableau des plus ou moins-values de la 2035-Suite, et également sur la première page de votre 2035.

- 9) Cliquez sur “suivant”.

- 1) 5HY = NE RIEN METTRE DANS CETTE CASE ! Vous n’êtes pas imposé aux prélèvements sociaux.

- 2) 5HG = Inscrire le montant d’éventuelles plus-values à long terme exonérées “départ à la retraite” (Article 151 septies A).

- 3) Cliquez sur “Suivant”.

Voilà, c’est terminé pour la partie “comptable et fiscal”. Voyons maintenant la partie “social”.

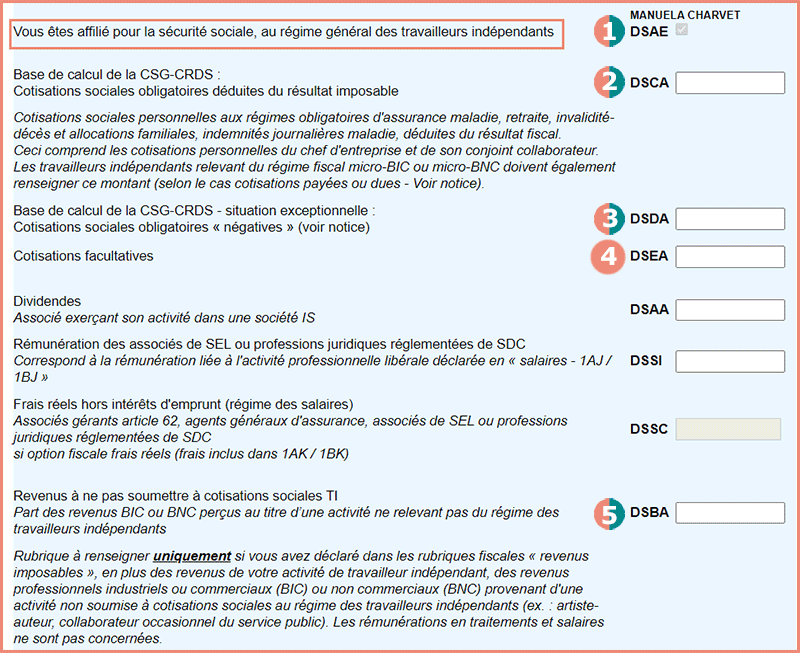

2.3 VOLET SOCIAL DES INDÉPENDANTS

Si vous relevez du régime PAMC, ce chapitre ne vous concerne pas. Allez directement au chapitre 2.4 😉

📢 Ne sont pas concerné par ce volet social :

❌ Les micro-entrepreneurs (car vous déclarez déjà vos revenus à l’URSSAF mensuellement ou trimestriellement),

❌ Si vous avez cessé votre activité en 2023 ou 2024 (car l’URSSAF vous communique un imprimé spécifique pour déclarer vos revenus).

- 1) DSAE = Normalement, elle est déjà cochée.

- 2) DSCA = Additionner ses charges sociales obligatoires (URSSAF + Retraite Obligatoire) SANS la CSG/CRDS + les chèques vacances que vous vous êtes attribués.

👉 Ce montant se retrouve à la case BT (2035-A), ligne 25. (si celui-ci est négatif, complétez DSDA)

- 3) DSDA = A compléter uniquement si vos charges sociales obligatoires (Case BT) sont négatives. (par exemple : vous avez reçu un remboursement qui est > à ce que vous avez payé dans l’année)

- 4) DSEA = Inscrire ses charges sociales facultatives (Madelin + Madelin du conjoint collaborateur + PER).

👉 Ces montants se retrouvent aux cases BU + BZ (2035-A), ligne 25.

❌ Ne rien mettre si vous êtes au MICRO BNC.

- 5) DSBA = Inscrire le montant des indemnités journalières d’incapacité temporaires perçues par les régimes complémentaires obligatoires d’invalidité-décès et qui ont été déclarées sur votre 2035 (en gains divers).

👉 Cas des médecins remplaçants qui ont opté pour le régime RSPM : Inscrire le revenu qui a déjà été taxé socialement.

👉 Si vous êtes au MICRO BNC : revenu x 66%

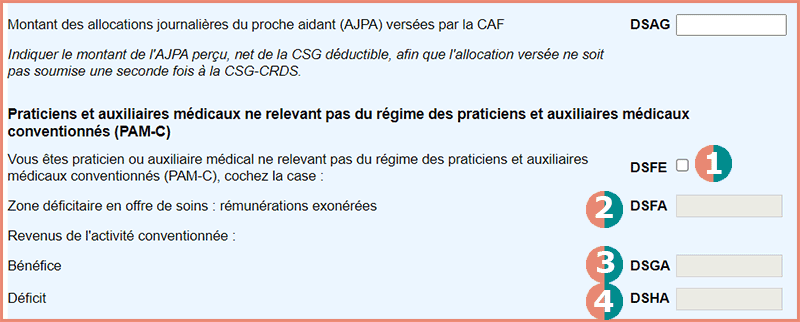

⚠️ Cette partie ne concerne que les pédicures podologues au régime SSI et les médecins du Secteur 2.

- 1) DSFE = Si c’est votre cas, cochez cette case.

- 2) DSFA = Inscrire la partie du bénéfice exonérée qui correspond aux zones déficitaires de soins.

👉 Ce montant se retrouve à la case CI (2035-B), ligne 43.

👉 Si vous êtes au MICRO BNC : Inscrire le montant de ces recettes exonérées qui ont du être soustraites lorsque vous avez complété la case 5HQ.

- 3) DSGA/DSHA = Vous ne relevez pas du régime social PAMC et vous cotisez à l’ASV (allocation supplémentaire de vieillesse) calculée sur votre revenus conventionnés :

👉 bénéfice x (recettes conventionnées / recettes totales) → DSHA = idem si vous êtes en déficit.

👉 Si vous êtes au MICRO BNC = recettes conventionnées x 66%

⚠️ DSGA ne peut pas être > à la case 5QC. Donc ⚠️ si vous avez minoré 5QC des chèques vacances, diminuez également DSGA !

👉 Ces montants se retrouvent aux cases CP ou CR (2035-B), lignes 46 ou 47.

⚠️ La suite de cette page traite des revenus à l’étranger. Je ne les ai pas décrits dans cet article, car cela ne concerne qu’une minorité d’entre vous. (et mon article sera bien assez long comme ça…😉).

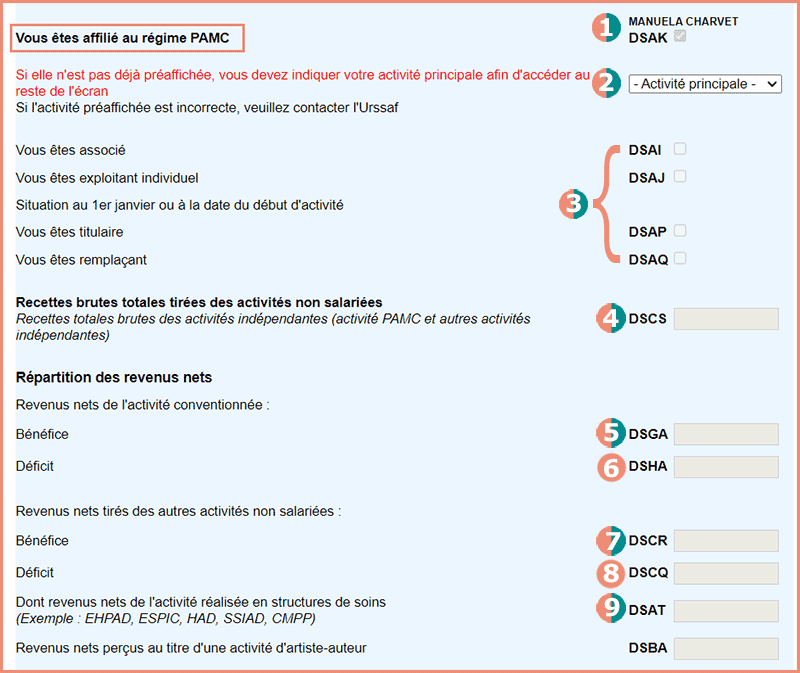

2.4 VOLET SOCIAL PAMC

⚠️ Ce chapitre est exclusif aux professionnels de santé qui relèvent du régime PAMC. ATTENTION : il y a de nombreux changements pour les PAMC et leur volet social !

📢 Ne sont pas concerné par ce volet social :

❌ Les médecins remplaçants sous le dispositif RSPM (car vous déclarez déjà vos revenus à l’URSSAF mensuellement ou trimestriellement).

⚠️ Voici le principal message d’erreur que vous pouvez rencontrer : Les revenus déclarés précédemment sur le volet fiscal doivent être répartis entre les rubriques DSGA/DSGB « revenus nets de l’activité conventionnée » et DSCR/DSDR « revenus nets de l’activité non conventionnée ».

→ ⚠️ aux chèques vacances, aux I.J. et à ne pas vous tromper de case en allant trop vite ! 😉

- 1) DSAK = La case doit être déjà cochée.

- 2) Sélectionnez selon votre activité principale :

- 3) DSAI/DSAJ/DSAP/DSAQ = A cocher selon votre situation. (NB : les collaborateurs cochent “titulaire”)

⚠️ Pour les cases suivantes, les calculs sont différents selon votre régime fiscal : MICRO BNC ou déclaration contrôlée.

💡 RAPPEL :

➖ Les revenus de l’activité conventionnée sont constitués de :

- Les actes remboursables (dont dépassements d’honoraires et frais de déplacement inscrits sur le SNIR)

- Les indemnités journalières versées par vos Madelins ou les organismes obligatoires (retraite, CPAM) → SAUF AU MICRO BNC (car les IJ CPAM ne sont pas imposables),

- Les indemnités de pertes de ressources et remboursement de frais versées par l’Assurance Maladie,

- Les rétrocessions perçues lors de remplacements,

- Les aides/subventions (aide télétransmission, DPC, FIFPL, prime installation, ROSP…).

➖ Les revenus de l’activité NON conventionnée sont constitués de :

- Les redevances de collaboration perçues,

- Les actes non remboursables,

- Les autres revenus non salarié (sous location, recette en tant que formateur, conseil en entreprise, etc.)

- Les revenus des structures de soins (EHPAD, SSIAD, HAD, ESPIC ou CCMP)

📢 NOUVEAUTÉ : D’après l’URSSAF :

⚠️ Chèques vacances : la part supérieure à 30 % du SMIC est à répartir dans les rubriques DSGA et/ou DSCR.

⚠️ Les indemnités d’incapacité temporaire versées par la caisse retraite ne sont pas à répartir entre les rubriques DSGA et DSCR.

DECLARATION CONTROLEE

- 4) DSCS = Inscrire la totalité de vos recettes (conventionnées ou non)

👉 Ce montant se retrouve aux cases AA + AF (2035-A), ligne 1 + ligne 6.

- 5) DSGA = Inscrire le bénéfice correspondant à votre activité conventionnée.

👉 Si vous ne faites QUE du conventionné : Ce montant se retrouve à la case CP* (2035-B), ligne 46.

(Bénéfice case 5QC* + (Montant total des chèques vacances – 513€) + Bénéfice exonéré ZFU-TE/ZRR case 5QB)

* Les IJ d’incapacité temporaires versées par votre caisse de retraite obligatoire ne sont pas à prendre en compte.

👉 Sinon, faire ce calcul :

(Bénéfice case 5QC* + (Montant total des chèques vacances – 513€) + Bénéfice exonéré ZFU-TE/ZRR case 5QB + déduction 3% médecin case DSCO) x (recettes conventionnées case DSAV / recettes totales case DSCS) 🤪

* Les IJ d’incapacité temporaires versées par votre caisse de retraite obligatoire ne sont pas à prendre en compte.

⚠️ DSGA ne peut pas être > à la case 5QC.

- 6) DSHA = Inscrire le déficit correspondant à votre activité conventionnée.

👉 Si vous ne faites QUE du conventionné : Ce montant se retrouve à la case CR (2035-B), ligne 47.

👉 Sinon, faire ce calcul :

Déficit case 5QE x (recettes conventionnées case DSAV / recettes totales case DSCS)

⚠️ DSHA ne peut pas être > à la case 5QE.

- 7) DSCR = Inscrire le bénéfice correspondant à votre activité NON conventionnée.

👉 Si vous ne faites QUE du conventionné : Mettre 0.

👉 Sinon, faire ce calcul :

(Bénéfice case 5QC* + (Montant total des chèques vacances – 513€) + Bénéfice exonéré ZFU-TE/ZRR case 5QB) – case DSGA

* Les IJ d’incapacité temporaires versées par votre caisse de retraite obligatoire ne sont pas à prendre en compte.

- 8) DSCQ = Inscrire le déficit correspondant à votre activité non conventionnée.

👉 Si vous ne faites QUE du conventionné : Mettre 0.

👉 Sinon, faire ce calcul :

Déficit case 5QE – case DSHA

- 9) DSAT = Inscrire le bénéfice correspondant à votre activité non conventionnée réalisées au sein de certaines structures de soins (ex : EHPAD, ESPIC, HAD, SSIAD, CMPP…) si les actes sont dispensés aux tarifs conventionnels.

👉 Si vous ne travaillez pas dans des structures de soins : Mettre 0.

👉 Sinon, faire ce calcul :

(Bénéfice case 5QC + Bénéfice exonéré ZFU-TE/ZRR case 5QB) x (recettes en structure de soins / recettes totales case DSCS)

⚠️ DSAT ne peut pas être > à DSCR !

MICRO BNC

- 4) DSCS = Inscrire la totalité de vos recettes (qui doit correspondre à la case 5HQ)

- 5) DSGA = Inscrire le bénéfice correspondant à votre activité conventionnée.

👉 Si vous ne faites QUE du conventionné : Faire ce calcul :

(recettes conventionnées case 5HQ* x 66%) – (Montant total des chèques vacances – 513€) + bénéfice exonéré ZFU-TE case 5HP

* Les IJ d’incapacité temporaires versées par votre caisse de retraite obligatoire ne sont pas à prendre en compte.

👉 Sinon, faire ce calcul :

[(recettes case 5HQ* x 66%) – (Montant total des chèques vacances – 513€) + bénéfice exonéré ZFU-TE case 5HP] x (recettes conventionnées case DSAV / recettes totales case DSCS) 🤪

* Les IJ d’incapacité temporaires versées par votre caisse de retraite obligatoire ne sont pas à prendre en compte.

⚠️ DSGA ne peut pas être > à la case 5HQ.

- 6) DSHA = on ne peut pas faire de déficit au MICRO BNC. Donc rien à inscrire dans cette case.

- 7) DSCR = Inscrire le bénéfice correspondant à votre activité NON conventionnée.

👉 Si vous ne faites QUE du conventionné : Mettre 0.

👉 Sinon, faire ce calcul :

[(recettes case 5HQ* x 66%) – (Montant total des chèques vacances – 513€) + bénéfice exonéré ZFU-TE case 5HP] – case DSGA

* Les IJ d’incapacité temporaires versées par votre caisse de retraite obligatoire ne sont pas à prendre en compte.

- 8) DSCQ = on ne peut pas faire de déficit au MICRO BNC. Donc rien à inscrire dans cette case.

- 9) DSAT = Inscrire le bénéfice correspondant à votre activité NON conventionnée réalisées au sein de certaines structures de soins (ex : EHPAD, ESPIC, HAD, SSIAD, CMPP…) si les actes sont dispensés aux tarifs conventionnels.

👉 Si vous ne travaillez pas dans des structures de soins : Mettre 0.

👉 Sinon, faire ce calcul :

[(recettes case 5HQ x 66%) – (Montant total des chèques vacances – 513€) + bénéfice exonéré ZFU-TE case 5HP] x (recettes en structure de soins / recettes totales case DSCS)

⚠️ DSAT ne peut pas être > à DSCR !

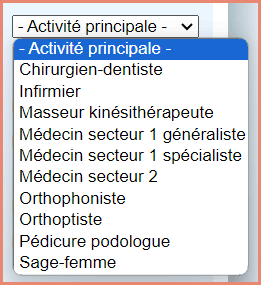

DECLARATION CONTROLEE

- 1) DSAS = Inscrire les revenus de remplacement versés par la CPAM (des recettes), c’est-à-dire les indemnités journalières perçues de la CPAM (et non de votre prévoyance Madelin) :

- IJ CPAM pour maternité/paternité/adoption,

- IJ CPAM pour arrêt de travail.

👉 Ce montant se retrouve parmi vos “Gains Divers” case AF (2035-A), ligne 6.

💡 Cela permettra à l’URSSAF de ne pas calculer de la CSG-CRDS dessus, car elles ont déjà été précomptées par l’assurance maladie.

- 2) DSCP = Inscrire les IJ d’incapacité temporaire versées par votre caisse de retraite (CARPIMKO, etc.)

👉 Ce montant se retrouve parmi vos “Gains Divers” case AF (2035-A), ligne 6.

💡 Il est bien noté dans la brochure des impôts que “Les indemnités journalières versées en cas d’incapacité temporaire constituent un revenu de remplacement pris en compte pour la détermination du revenu imposable de leur bénéficiaire dans la catégorie dont il relève.” (Contrairement à ce que suppute la CARPIMKO !)

- 3) DSFA = Inscrire le bénéfice exonéré au titre de la permanence des soins (médecins).

👉 Ce montant se retrouve à la ligne 41 de votre 2035-B (case CI).

- 4) DSCO = (uniquement pour les médecins du Secteur I). Reportez le montant concernant la déduction complémentaire de 3% ET la déduction de groupe III, si vous êtes concerné.

👉 Ce montant se retrouve à la ligne 41 de votre 2035-B (case CQ).

- 5) DSCN = Inscrire la totalité des chèques vacances octroyés qui ont été déduits de votre bénéfice imposable, sans application d’abattement.

💡 L’exonération sociale à hauteur de 30% du SMIC (513€ pour 2023) sera appliquée automatiquement. La part de chèques vacances exonérée fiscalement est soumise à cotisations sociales pour la part supérieure à 513€. L’intégralité de la part exonérée fiscalement est soumise à la CSG-CRDS.

MICRO BNC

- 1) DSAS = Cette case n’est pas à compléter au MICRO BNC, car non imposable.

- 2) DSCP = inscrire les IJ d’incapacité temporaire versées par votre caisse de retraite (CARPIMKO, etc.) x 66%

- 3) DSFA = Inscrire le revenu exonéré au titre de la permanence des soins (médecins) x 66%

- 4) DSCO = Cette case n’est pas à compléter au MICRO BNC.

- 6) DSCN = Déclarez la totalité des chèques vacances octroyés, sans abattement des 30% (=513€ pour 2023) qui sera appliqué automatiquement.

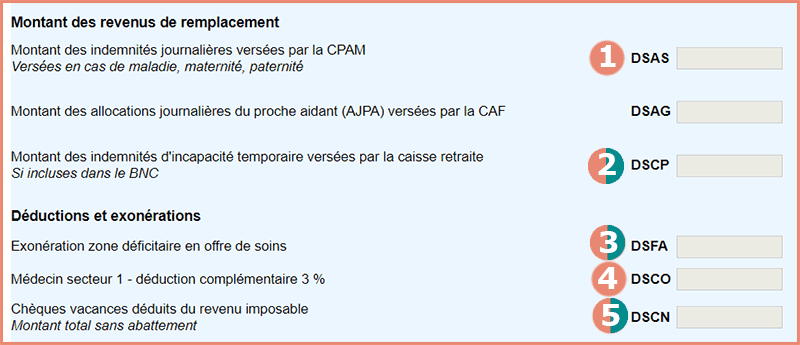

DECLARATION CONTROLEE

- 1) DSCA = Additionnez ses charges sociales obligatoires payées sur 2023 :

- URSSAF sans la CSG/CRDS/CURPS/CFP +

- RETRAITE OBLIGATOIRE (CARPIMKO, etc.) +

- rachat de trimestre retraite obligatoire +

- retraite obligatoire du conjoint collaborateur +

- cotisations volontaires ATMP.

👉 Le montant des charges sociales obligatoires se retrouve à la case BT (2035-A), ligne 25.

- 2) DSDA = identique à la case précédente DSCA seulement si le montant trouvé est négatif (si remboursements perçus > à ce que vous avez payé dans l’année)

- 3) DSEA = Additionnez ses charges sociales facultatives déduites et payées sur 2023 :

- cotisations Madelin +

- cotisations Madelin du conjoint collaborateur +

- PER.

👉 Ce montant se retrouve aux cases BU + BZ (2035-A), ligne 25.

- 4) DSAR = (Uniquement pour ceux qui ont complété les cases DSEA et DSGA).

Inscrire la partie de vos cotisations facultatives (case DSEA) qui correspond à votre activité conventionnée ET à votre activité dans des structures de soins :

👉 Si vous ne faites QUE du conventionné : Ce montant est égal à la case DSEA.

👉 Sinon, faire ce calcul :

Cotisations facultatives case DSEA x [(recettes conventionnées case DSAV + recettes en structure de soins) / recettes totales case DSCS)

- 5) DSCM = (Uniquement pour ceux qui ont complété les cases DSEA et DSCR).

Inscrire la partie de vos cotisations facultatives (case DSEA) qui correspond à votre activité NON conventionnée :

👉 Si vous ne faites QUE du conventionné : Mettre 0.

👉 Sinon, faire ce calcul :

case DSEA – case DSAR

⚠️ Pour vérifier : DSEA = DSAR + DSCM

MICRO BNC

- 1) et 2) DSCA / DSDA = idem que pour les professionnels au régime de la déclaration contrôlée.

- 3) DSEA = Cette case n’est pas à compléter au MICRO BNC.

- 4) DSAR = Cette case n’est pas à compléter au MICRO BNC.

- 5) DSCM = Cette case n’est pas à compléter au MICRO BNC.

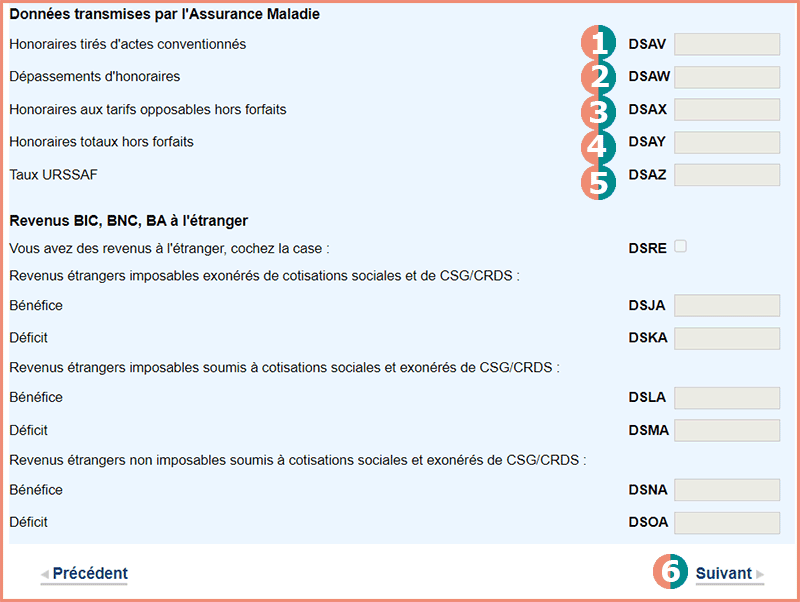

Toutes les données transmises par l’assurance maladie sont normalement pré-remplies grâce à votre relevé d’honoraires SNIR.

- 1) DSAV = Doit correspondre à vos honoraires conventionnés + les frais de déplacements inscrits sur votre SNIR.

💡 Rajouter les indemnités journalières, arrêt de travail, rémunérations brutes perçues en centre de vaccination.

💡 Si vous êtes remplaçant, vous n’avez pas de SNIR. Si vous avez remplacé un professionnel conventionné, il faut alors inscrire vos recettes correspondant aux rétrocessions perçues.

- 2) DSAW = Doit correspondre aux dépassements d’honoraires inscrits sur votre SNIR.

👉 Indiquez 0 si vous êtes remplaçant.

👉 Indiquez 0 si vous n’en avez pas.

- 3) DSAX = Il s’agit des honoraires aux tarifs opposables tirés de l’activité conventionnée hors forfaits.

👉 Indiquez 0 si vous n’en avez pas.

- 4) DSAY = Il s’agit des honoraires totaux tirés de l’activité conventionnée hors forfaits.

👉 Indiquez 0 si vous n’en avez pas.

- 5) DSAZ = uniquement pour les chirurgiens-dentistes. Ce taux URSSAF permet de calculer la part de votre cotisation d’assurance maladie prise en charge par l’assurance maladie.

👉 Indiquez 00.00 si vous êtes remplaçant.

👉 Indiquez 00.00 si vous n’en avez pas.

- 6) Cliquez sur “suivant”.

➡️ Oui ! Ca sent la fin ! Courage ! ⬅️

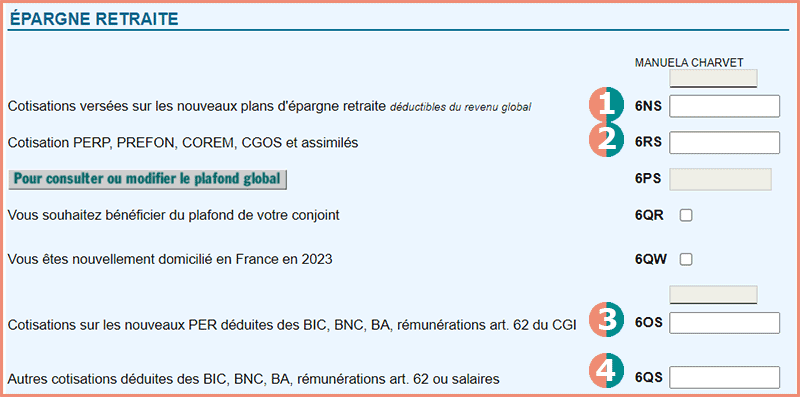

2.5 LES CHARGES : épargne retraite

Il s’agit, ici, de vous donner quelques infos pratiques sur les charges qui sont liées à votre activité pro.

- 1) 6NS = Doivent figurer vos cotisations à un PER (PERIN, PERECO, PERO) dont l’option pour la “non déduction” n’a pas été exercée et qui n’ont pas été déduites sur votre 2035.

Ex : Si vous avez réglé 7000€ de cotisations PER dont 5000€ déduits sur la 2035 (car vous étiez plafonné à 5000€ de déduction, imaginons !), vous pouvez inscrire 2000€ en 6NS.

- 2) 6RS = Normalement, déjà pré-rempli par les organismes concernés.

💡 Rappelez-vous simplement que le PERP se déclare ici et jamais sur la déclaration 2035 (si vous l’avez déduit à tort, vous devez corriger votre 2035).

- 3) 6OS = A compléter pour que l’Administration fiscale puisse déterminer le plafond de déduction “PER” pour l’année suivante.

👉 Si votre bénéfice 2023 est < à 43 992€ : Inscrire vos cotisations déductibles versées sur un PER en 2023 (case BU, ligne 25 de la 2035-A)

👉 Si votre bénéfice 2023 se situe entre 43 992€ et 351 936€ : Faire le calcul suivant :

Cotisations PER déduites sur la 2035 – [(bénéfice 2023 – 43 992€) x 15%]

- 4) 6QS = Même chose que 6OS mais avec les cotisations “Retraite Madelin”.

👉 Si votre bénéfice 2023 est < à 43 992€ : Inscrire vos cotisations déductibles versées sur un contrat “Retraite Madelin” en 2023 (parmi la case BZ, ligne 25 de la 2035-A)

👉 Si votre bénéfice 2023 se situe entre entre 43 992€ et 351 936€ : Faire le calcul suivant :

Cotisations Retraite Madelin déduites sur la 2035 – [(bénéfice 2023 – 43 992€) x 15%]

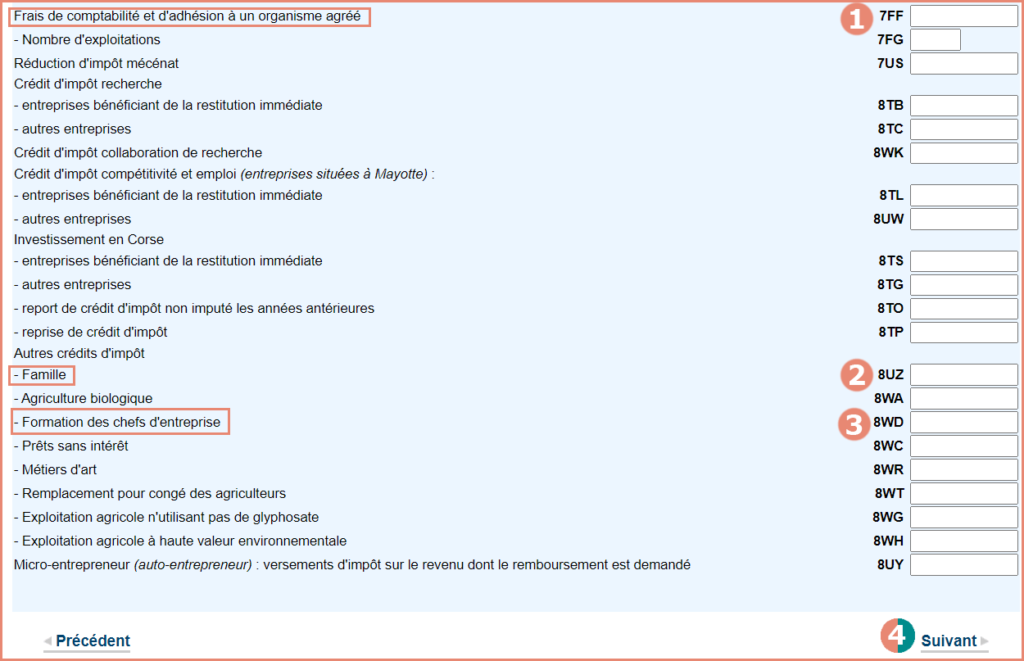

2.6 LES CHARGES : crédits d’impôts

Cette partie concerne les dons et d’autres réductions personnelles. De ce fait, je passe à la suite !

Plus bas, arrive :

⚠️ Les professionnels de santé relevant du régime fiscal MICRO BNC, ne peuvent pas bénéficier de ces crédits d’impôt.

- 1) 7FF = Uniquement pour les adhérents d’une AGA/OGA/OMGA. Reportez ici, la réduction d’impôts de “frais de comptabilité” que vous avez peut-être déclarée à la case CC de la 2035-B, ligne 36 “Divers à réintégrer”.

- 7FG = “Nombre d’exploitations” : Indiquez le nombre de cabinets.

- 2) 8UZ = “Famille” : Reportez le montant que vous avez calculé et déclaré sur la 2069-RCI (avec votre 2035). Il a été calculé si vous avez bénéficié des CESU préfinancés par exemple.

- 3) 8WD = “Formation des chefs d’entreprise” : Reportez le montant que vous avez calculé et déclaré sur la 2069-RCI (avec votre 2035).

- 4) Cliquez sur “Suivant”.

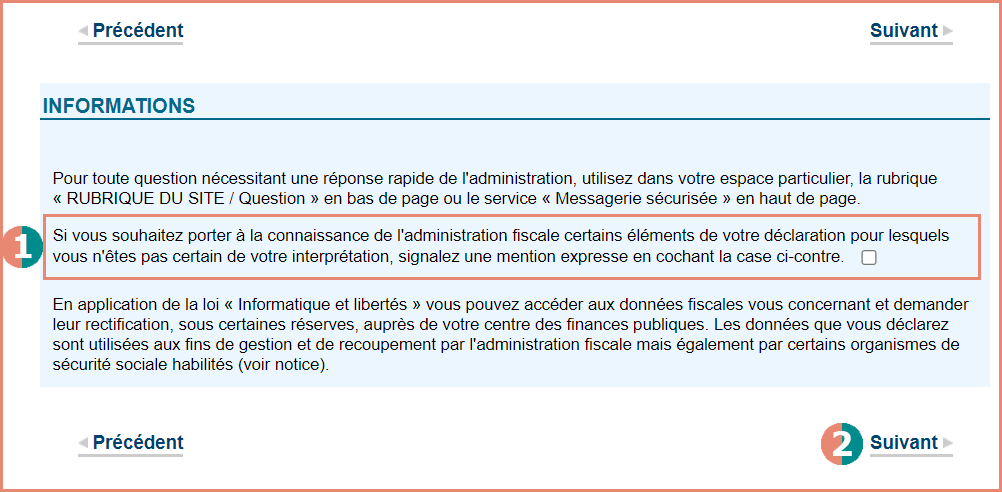

Rien de particulier à noter (à titre pro).

- 1) C’est ici que vous pouvez cocher une “Mention Expresse” si vous avez un commentaire à laisser à l’administration fiscale, avec l’envoi de votre déclaration de revenus.

- 2) Cliquez sur “Suivant”.

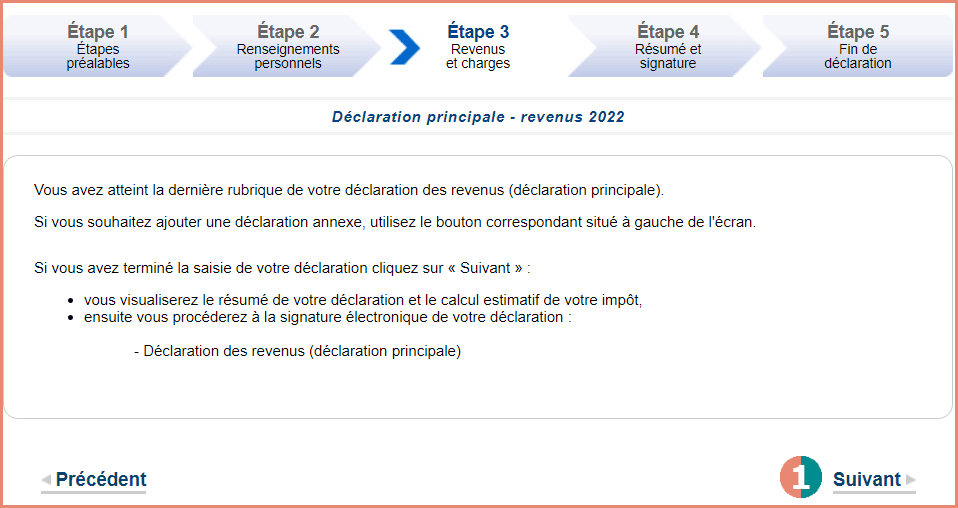

Et voilà, l’étape 3 de votre déclaration de revenus touche à sa fin ! 🎉

- 1) En cliquant sur “Suivant”, soit vous allez :

- Découvrir avec effroi un message d’erreur qui vous empêchera de valider votre déclaration… 🫣 Il s’agira sans doute d’une incohérence entre 2 cases… A vérifier.

- Pouvoir tranquillement passer à l’étape 4 et 5 qui ne sont que de simples formalités au regard de l’enfer que vous venez de vivre !

Recevoir les news !

Si vous ne voulez pas passer à côté de nouveaux tutoriels, ou de nouvelles infos sur votre comptabilité, inscrivez-vous à ma NEWSLETTER ! 🎁

3. Conclusion

Voilà, j’ai fait mon maximum pour vous faciliter cette déclaration. Compléter sa déclaration 2042 CPRO est censé être plus accessible, mais QUE NENNI !

Beaucoup de changements par rapport à l’année précédente pour les PAMC… Et je trouve leur volet social effroyable à compléter ! Pire que l’année dernière…. Sérieux… en 2024, avec l’IA… les impôts ne peuvent pas faire leurs calculs eux-mêmes si on déclare simplement les montants nécessaires ?

Bref…

➡️ C’est toujours autant la galère ! 😱

Alors partagez cet article s’il vous a été utile, afin qu’il puisse aider d’autres professionnels de santé !

Et un grand bravo pour avoir lu cet article jusqu’ici !

NB : N’oubliez pas de déclarer le formulaire DAS2 avant le 18 mai 2024 !

Bonjour,

Tous d’abord merci pour la rédaction de cette article super utile et très claire !!!

Je suis médecin remplaçant, en micro BNC. En 2022 j’étais au régime simplifié des médecins remplaçants. Donc théoriquement plus facile… peu de case à remplir.

J’ai fais des gardes en zone deficitaire j’ai donc des revenus exonérés d’impot.

Ou les déclarer ? … dans la 5HP (revenu exonéré x 0.66) ?

Ou bien dans la case DSFA ? ou les deux ?

Petite question supplémentaire un peu plus complexe…

Etant au RSPM en 2022 j’ai dejà cotisé pour l’année 2022 aupres de la RSPM (regime simplifié pour les remplaçant regroupant les cotisation Urssaf + Carmf en une seul cotisation)

Donc, dois je déclarer ce que j’ai déjà cotisé pour 2022 ? Si oui case DSCA ou une autre ?

Merci pour votre réponse !

Bien le bonjour !

En voilà des questions pertinentes ! 😊

Alors, je te fais part de mes recherches :

➡️ Fiscalement, en MICRO BNC :

5HQ revenus imposables = (tes recettes totales – tes recettes exo de zone déficitaire)

💡 Pourquoi je n’utiliserai pas la case 5HP ? parce que sur la brochure des impôts, il est bien stipulé que cette case correspond aux exonérations ZFU (uniquement). Etant donné qu’il n’y a pas d’autres cases au Micro bnc… Je remplirais uniquement 5HQ avec seulement mes recettes imposables.

➡️ Socialement, au RSPM :

Là aussi, c’est particulier. Au RSPM, tu as dû déclarer tes recettes à l’URSSAF tous les trimestres et payer tes cotisations liées à ce que tu déclares (comme un autoentrepreneur). Avant, tu n’avais pas à compléter la DSPAMC quand tu étais au RSPM. Pour moi, en toute logique, tu n’as pas à compléter le volet social PAMC non plus (qui sert à régulariser les cotisations URSSAF, sauf qu’au RSPM, ce n’est pas nécessaire).

💡 Par contre, il y a une case faite pour les médecins remplaçants au RSPM dans le volet social SSI :

Case DSBA = Inscrire les recettes qui ont déjà été taxées socialement. (inscrire ce que tu as déclaré à l’URSSAF)

J’espère que mon explication est claire 😅

OK merci pour ces réponses !

C’est vrai que pour la case 5HQ si c’est imposable je ne dois pas mettre ce qui est exonéré ^^.

Donc pour la partie fiscale c’est facile !!!

5 HQ = Revenu imposable = CA – revenu exonéré

Sur le volet social je pensais remplir d’après l’article ;

DSGA = CA x 0.66 = revenu net (pour moi ce n’est pas 5HQ x 0.66 comme ecrit dans l’article car 5HQ est l’imposable, et j’ai cotisé quand meme sur les revenu non imposable)

DSFA = revenu exonéré mmg en zone deficitaire.

DSCS = CA = revenu Brut ( pour moi ce n’est pas 5HQ car dans 5HQ j’ai retiré ce qui avait été exonéré)

DSBA = CA déclaré au RSPM = CA …

MAIS d’apres le livret explicatif des impots :

NB: si les revenus concernés à déclarer dans la rubrique DSBA ou

DSBB relèvent du régime micro-fiscal (micro-BIC ou micro-BNC), le

montant à reporter est le montant net, après déduction de l’abattement forfaitaire fiscal pour frais et charges, de 71 %, 50 % ou

34% selon la catégorie de revenu. Donc je dois faire le 0.66 x CA ( confirmé par la vidéo de l’urssaf mis en lien plus bas ! )

DONC DSBA en micro BNC = CA x 0.66

Sachant que je n’ai que 2 variabes finalement dans tous ça.

– Mon CA = ce qui a été déclaré au RSPM (Urssaf + Carmf)

– Mon revenu exonéré d’impot.

Deux variables et pourtant si compliqué haha …

J’ai trouvé une vidéo sur le volet social de l’urssaf que je partage !

Apperement 3 cases obligatoire sont à remplir : Les DSGA , DSCA et DSCS.

Liens de la Video :

https://www.youtube.com/watch?v=rGdIzUjKU6M&t=0s

Je résume pour mon cas

– MG remplaçant

– en micro BNC

– étant au RSPM en 2022

– ayant des revenu exonéré d’impot. (Si ça peut aider d’autre dans mon cas)

Case à remplir :

5 HQ = revenu imposable = CA – Revenu exonéré

DSGA = CA x 0.66

DSFA = revenu éxonéré d’impot

DSBA = CA déclaré en RSPM x 0.66

(pour moi DSGA = DSBA car mon CA est égal à mon CA déclaré à la rspm puisque j’ai déclaré tous mes revenues)

DSCS = CA

DSCA = 0, obligatoire( dans la video ils disent remplaçant cotisant au rspm doivent remplir 0 toute la suite du volet social apres le DSCS)

*CA = Chiffre d’affaire = revenu brut dans mon cas

*CA x 0.66 = Revenu net

Merci pour toutes ces informations en tous cas !

Ca m’a permis d’avoir une très bonne base et pour mon cas completer l’article déjà très complet !

Merci encore !!!

ET la case DSAV !!!!!

qui correpond au retrocession perçu, pour c’est également mon CA.

( j’ai mis zero ça m’a mis impossible que le DSAV soit inférieur au DSGA … )

OUF !!!

bonjour

je percois des redevances de collabore=ations qui ne font pas partis de mes honoraires conventionnes je les ai inscrite en gains divers

dois je les deduire de mon benefice ?

puis je faire ; (benefice-redevance de collaboration x dsav) / dscs (ligneAA+ligne AF )

merci pour votre reponse

Bonjour Brigitte,

➡️ Si ta question concerne la case DSGA du volet social,

➡️ et si les redevances de collaboration sont les seules recettes que tu as, qui ne sont pas conventionnées.

Alors :

💡 La case DSGA doit correspondre à un bénéfice. A la part du bénéfice qui correspond à ton activité conventionnée. On ne peut pas soustraire des recettes d’un bénéfice.

➡️ Tu dois simplement calculer :

Bénéfice x (DSAV / DSCS)

Exemple : j’ai 60 000€ de recettes dont 9 000€ de redevance de collaboration (non conventionnées). Mon bénéfice est de 37 000€.

Soit : 37 000€ x [51 000 € (DSAV) / 60 000€ (DSCS)] = 31 450€ qui correspond à la partie « conventionnée » de mon bénéfice total de 37 000€.

En espérant avoir répondu à ta question 😊

Merci pour la réponse !

DSAV correspond bien au relevé SNIR auquel on ajoute

-les indemnités journalières versées par la CPAM

Ainsi que les versements des rétrocession des bsi

Et auquel on soustrait les rétrocession d honoraires pour les remplaçantes

Pour les redevance de collaboration dois je les integrerdans le DSAV ??

Merci

Bonjour, je n’ai qu’une question sur la DSGA.

Donc pour le calculer je dois additionner le total des honoraries tirés de l’activité conventionnée plus les frais de déplacement (SNIR) et ajouter 34% (je suis en micro BNC)????

Merci beaucoup!

Brigitte,

Pour la case DSAV, qui correspond aux recettes conventionnées, il ne faut pas ajouter les redevances de collaborations perçues. Elles sont considérées comme « non conventionnées ».

Cette case est pré remplie par le SNIR. Si les recettes ci-dessous ne sont pas comprises dans le montant pré rempli, il faut ajouter :

➡️ Les frais de déplacement,

➡️ Les rétrocessions perçues lors de remplacement (= quand on est remplaçant),

➡️ Les Indemnités journalières arrêt de travail,

➡️ Les rémunérations liées à la ‘vaccination‘,

➡️ Et toutes les rémunérations perçues dans le cadre conventionnel (aide à la télétransmission, rémunérations des contrats ROSP, CAIMK, prime installation, FISS, …).

Attention, ce montant ne doit pas être supérieur à DSCS/DSDS

Bonjour Ana,

Pour la case DSGA au MICRO BNC :

➡️ Si tu ne fais que du conventionné, c’est + simple, tu reprends les recettes que tu as déclarées en 5HQ x 66%. C’est tout.

➡️ Si tu n’as pas perçu uniquement des recettes conventionnées, alors tu fais le calcul suivant :

(5HQ X 66%) x (DSAV / DSCS)

(en sachant que DSAV est pré rempli par ton SNIR, si tu n’es pas remplaçante. Tu rajoutes éventuellement les frais de déplacement du SNIR s’ils n’ont pas été pris en compte)

J’espère avoir répondu à ta question 😊

Bonjour,

1ere déclaration pour moi en tant qu’IDEL remplaçante en micro BNC

Je bloque sur la case DSCA

Que dois-je mettre : l’ensemble de mes cotisations ursaff et carpimko payées en 2022

Ou mon CA – ces cotisations ?

Merci d’avance pour votre aide !

Bonjour !

Ma question concerne le DSCA : pour un médecin généraliste remplaçant micro-BNC non RSPM, s’agit-il des cotisations totales versées à l’Urssaf sur l’année 2022 + des cotisations CARMF 2022, ou bien seulement une part des cotisations à l’Urssaf sont concernées (doit-on soustraire la CSG, CRDS, et CFP ?). Par exemple, si j’ai versé 3800€ à l’Urssaf en 2022 et la même somme à la CARMF, dois-je indiquer 7600 dans la rubrique DSCA ?

Question bonus : la notion de CSG déductible a-t-elle un intérêt dans cette déclaration ?

Merci beaucoup !

Bonjour Cindy,

Au MICRO BNC et au volet social PAMC, la case DSCA se complète ainsi :

➡️ Cette case ne concerne QUE les cotisations obligatoires payées, donc on ne parle pas de chiffre d’affaires ou de recettes. La seule « subtilité » est que tu ne mets pas l’entièreté de tes cotisations obligatoires.

💡 Donc il te suffit d’ajouter : (La totalité de tes cotisations URSSAF payées en 2022 – la CSG/CRDS, la CFP et la CURPS) + la totalité des cotisations CARPIMKO payées en 2022

Voilà ! J’espère que j’ai pu t’aider ✌️

Bonjour Jean,

Au MICRO BNC + volet social PAMC, la case DSCA se complète ainsi :

➡️ (Totalité des cotisations URSSAF payées en 2022 – CSG/CRDS, CFR et CURPS) + Totalité des cotisations CARMF payées en 2022.

💡 Comme tu l’as dit, on retire bien la CSG/CRDS, la CURPS et la CFP.

Dans ton exemple:

Tu as versé 3800€ à l’URSSAF (dont 2500€ de CSG/CRDS, de CURPS et de CFP, imaginons) et 3800€ à la CARMF

Alors la case DSCA = (3800€ – 2500€) + 3800€

💡 Question Bonus : la déductibilité de la CSG n’a pas d’impact au MICRO BNC et sur le volet social. On retranche à la totalité des cotisations URSSAF payées, la totalité de la CSG (soit : celle qui est déductible et celle qui ne l’est pas).

Voilà, j’espère avoir été claire et espère avoir pu t’aider ! 😊

Bonjour

Le montant en DSGA ne peut pas être supérieur à la case 5QC. Mais lorsqu’on déduit les chèques vacances de 1600€ pour l’impôt sur le revenu et 480€ pour les charges sociales, la case 5QC est forcément inférieure à la case DSGA.

Du coup comment fait-on ?

Merci

Bonjour Laurent,

Comme noté dans mon article : « ⚠️ DSGA ne peut pas être > à la case 5QC. Donc ⚠️ si vous avez minoré 5QC des chèques vacances*, diminuez également DSGA ! ».

Bonne journée

En fait, j’ai minoré 1 600€ pour la case 5QC (plafond fiscal) et 480€ pour la case DSGA (plafond social). Je ne peux pas déduire plus que 480€ pour le plafond social si ?

Laurent,

Je fais un petit point sur les chèques vacances 😊 :

➡️ Si tu n’as PAS de salarié :

– Tu ne déduits rien sur ta 2035,

– Mais tu peux minorer ton bénéfice fiscal (5QC et aussi DSGA) du montant de tes chèques vacances que tu t’es alloué (déduction limitée au SMIC brut mensuel, soit 1679€ pour les revenus 2022).

⚠️ PS : cette minoration ne peut pas faire naître un déficit.

– Tu ajoutes le montant des chèques vacances que tu t’alloues au montant de tes charges sociales obligatoires sur ton volet social PAMC de ta 2042 CPRO (case DSCA)

C’est tout.

➡️ Si tu as des salariés :

– tu déduis sur ta 2035 ta participation en tant qu’employeur au poste « charges sociales sur salaires »,

– Pour l’employeur, cette contribution est exonérée de charges sociales (donc patronales) dans la limite de 30% du SMIC brut mensuel (soit 1679€ x 30% = 504€ pour les revenus 2022). Il s’agit-là d’une exonération liée à la part patronale uniquement.

J’espère avoir répondu à ta question (et à celles d’autres professionnels de santé qui s’en posaient aussi 😉)

Merci beaucoup pour ces explications !

J’avais en tête un plafond social (504€) qui était différent de celui fiscal (1 679€) même pour les professionnels de santé sans salarié. Donc je pensais que la minoration n’était pas la même…

Bravo pour votre article qui est formidable.

Pourriez vous faire la même chose pour les professionnels libéraux en SEL (gérant majoritaire) et les TNS (gérant majoritaire de SARL)

Encore merci pour vos explications claires et concises.

Bonjour,

Je suis kiné et osteo,

Je ne comprends pas où je dois mettre mes recettes d’osteo (non conventionnées).

Si vous pouviez m’aider.

Merci d’avance

@Tardieu,

Merci beaucoup pour ton commentaire ! Par contre, je ne pourrais pas faire la même chose pour les sociétés (SEL, etc.), désolée 😉

Bonjour Stéphanie,

Peux-tu me dire sous quel régime fiscal tu es ? Micro BNC ou déclaration contrôlée ?

Bonjour, je suis en déclaration contrôlée

Bonjour,

Merci beaucoup pour ce document en or!!!

Je suis kiné remplacante en MICRO BNC

j’ai eu le covid en 2022 et reçu des indemnités journalières de la cpam, avec mon statut micro bnc remplacante, quelle case dois-je cocher ?

Étant remplaçante je ne suis pas concernée par la DAS2, pouvez-vous me le confirmer?

Merci d’avance

Bonjour Stéphanie,

Il n’y a pas de case spécifique où indiquer uniquement ses recettes non conventionnées. Les cases à compléter sont soit : du bénéfice total, des recettes totales, la partie de ton bénéfice qui correspond à ton activité conventionnée, ou tes recettes uniquement conventionnées.

➡️ Volet fiscal :

Il n’y a pas de « recettes » à compléter, mais de bénéfice.

Dans le volet fiscal, on ne distingue pas le conventionné ou le non conventionné.

➡️ Volet social PAM : Les principales cases à compléter quand tu as du conventionné et du non conventionné

– Case DSGA : (bénéfice – chèques vacances) x (recettes conventionnées case DSAV* / recettes totales case DSCS). Il s’agit donc d’indiquer la part de ton bénéfice qui correspond à ton activité conventionnée.

(*) Il doit s’agir de tes recettes kiné de ton SNIR (et non d’ostéo)

– Case DSCS : Inscrire la totalité de tes recettes (conventionnées ou non).

– Case DSAR : (uniquement si tu as des Madelin) = DSEA x (recettes conventionnées case DSAV / recettes totales case DSCS). Il s’agit donc d’indiquer la part de tes cotisations facultatives Madelin qui correspond à ton activité conventionnée.

Je te conseille de lire le chapitre « 2.4 Volet social PAMC »

J’espère avoir pu répondre à ta question 😊

Bonjour,

Merci pour ce document en or!

Je suis kiné remplaçante en MICRO BNC.

J’ai eu le COVID en 2022, je ne sais pas dans quelle case remplir pour mettre mes indemnités journalières reçues par la CPAM.

Étant remplaçante, la fiche DAS2 ne doit pas me concernée , mes titulaires ont encaissés l’ensemble des revenues pour ensuite me rétrocéder ma part. Est-ce exact?

Merci d’avance pour votre aide!

Bonjour Maria,

Déjà, merci pour le compliment sur la qualité de mon article ! 🥰

➡️ MICRO BNC & IJ CPAM : (qu’on soit remplaçante ou non 😉)

Normalement, l’administration fiscale indique dans son Bulletin Officiel (BOI-BNC-DECLA-20-10 n ° 40 à 60) que les recettes du MICRO BNC sont composées de :

– Des honoraires perçus

– Des recettes accessoires dont les indemnités journalières pour cause de maladie ou d’accident.

Toutefois, la brochure des impôts pour le remplissage de la 2042 CPRO (dispo ici) (page 179), indique ceci :

[CAPTURE D’ECRAN]

Etant donné que les impôts ne disent pas la même chose… 😑 je préfère te conseiller de les interroger directement sur la fiscalité à appliquer sur tes IJ (par écrit, par mail via ta messagerie sécurisée de ton compte sur le site des impôts).

Si elles sont imposables, tu dois les intégrer à la case 5HQ de ta 2042 CPRO.

➡️ DAS2 :

Tu peux avoir à compléter la DAS2, même en étant remplaçante. Il suffit que tu aies réglé en 2022 une de ces dépenses (1200€ TTC par an et par bénéficiaire) :

⚠️ Pour un remplaçant, il peut s’agir des dépenses citées si dessous qui sont en gras.

– Les honoraires rétrocédés que vous versez à votre remplaçant ;

– Les redevances de collaboration que vous versez à votre titulaire,

– Les redevances versées à des cliniques,

– Les honoraires que vous versez à un professionnel (autre que votre métier), comme un expert-comptable, un avocat, un notaire, un huissier, un conseil, un architecte, etc…

– Les règlements faits à un organisme de formation,

– Les règlements effectués à un centre de gestion agréé,

– Les avantages en nature.

Mon article pour compléter la DAS2 : ICI

Voilà, j’espère avoir pu t’aider 😊

Bonjour, je suis au RSPM (en tant Médecin généraliste) en 2022 et en micro BNC.

Sur un article de l’Urssaf il est mentionné que je dois mettre 0 dans la case DSGA. Or en lisant les précédents commentaires, j’ai un gros doute…

Comment dois-je remplir la case DSGA ?

Un grand merci pour votre aide ! 🙂

Coucou Jennifer,

Les médecins au RSPM sont des cas bien particuliers 😉. Pour moi, il n’y a que les cases « DSBA » (recettes x 66%) et « DSCS » pour les recettes, qui seraient à compléter…

Ce dont je suis certaine, c’est qu’avant, la DSPAMC (déclaration sociale) n’était pas à compléter pour les médecins au RSPM étant donné que vous déclarez (et payez) déjà vos cotisations tous les trimestres (comme un micro entrepreneur). La case DSGA (à mon humble avis) sert surtout à déclarer un bénéfice à l’URSSAF pour la régularisation des cotisations sociales, ce qui n’est pas sensé vous concerner…

Bref, je suis de la team « incertitude = demande par écrit aux impôts », surtout avec les « nouveautés super chouettes » de l’Administration fiscale… 😑

J’espère quand même que ma réponse t’aidera un peu 😊

Bonjour

étant infirmier remplaçant, on m’a indiqué qu’il fallait cocher DSBQ et DSBJ mais cette dernière est grisée, savez-vous comment la déverrouiller??

Sinon les explications sont claires et précises, félicitations!

Bonjour Rudy,

J’ai cherché et je n’ai pas trouvé la réponse à ta question… 🙄 Vérifie bien que tu n’aies coché que la case « Affilié au régime des praticiens et auxiliaires médicaux conventionnés PAMC » (Cf. chapitre 2.12 de mon article). Sinon je te conseille de demander conseil aux impôts…

Bonjour

il n’y a bien que cette case de cochée.

Merci pour le message, je vais voir avec les impôts

Super merci beaucoup pour ce Tuto super clair !!!!

Bonjour,

Merci beaucoup pour ces explications !

Je comprends mieux la différence avec la déclaration urssaf

Salut Julien, merci pour ton commentaire et je suis contente que mon article ait pu t’aider ! 😊

Je t’en prie, Stéphanie ! 😉

Bonjour,

Je suis kiné en micro-BNC, dois-je bien remplir la case DSCA ou indiquer 0 ?

Si je dois la remplir, comment savoir le montant que je dois indiquer à la case DSCA ?

Ou peut-on voir la répartition des cotisations sociales ? Je ne le trouve pas sur le site de l’URSSAF…

Merci d’avance pour votre réponse.

Bonjour Clémence,

➡️ Comme indiqué dans mon article, la case DSCA se complète de la même façon qu’en déclaration contrôlée :

➡️ Pour le détail des cotisations URSSAF, tu dois avoir un décompte sur ton espace pro de l’URSSAF, notamment un document qui devrait se nommer « Vos cotisations : régularisation 2021, échéanciers 2022 et 2023 » (avec le détail des cotisations en annexe 1 et en annexe 2). Si tu ne l’as pas, ni aucun autre document y ressemblant, il faut contacter l’URSSAF.

bonjour, je suis idel. Je voulais savoir pour la case dscs , on met la case AA de la 2035 ou la AD ( recettes – honoraires rétrocédés de la remplaçante)

Vous remerciant d avance

Stéphanie

Bonjour Stéphanie,

Au régime de la déclaration contrôlée, il s’agit d’ajouter les recettes (uniquement) des lignes suivantes de la 2035 :

– Ligne 1 (case AA) pour les honoraires encaissés,

– Et la ligne 6 (case AF) pour les gains divers.

On ne soustrait pas les honoraires rétrocédés aux remplaçants.

(NB : C’est la case qui correspondait au cadre W lorsque les professionnels de santé remplissaient la DSPAMC, les années précédentes 😉)

J’espère avoir pu t’aider 😊

Bonjour,

Je suis infirmière libérale remplaçante, je bloque pour la case des cotisations obligatoires, ce qu’il faut mettre exactement SVP

Bonjour Mélanie,

Au niveau des charges sociales, qu’on soit au Micro BNC ou en déclaration contrôlée, tu dois inscrire tes cotisations URSSAF payées en 2022 (sans la CSG/CRDS, CURPS et CFP) + tes cotisations CAPRIMKO payées en 2022 (+ tes chèques vacances si tu t’en es pris).

J’espère avoir répondu à ta question (si celle-ci concernait la case DSCA) 😊

Bonjour

Merci pour l’article très complet.

Pour la case DSGA, mon comptable a mis 0

Voici sa justification « Nous avons mis 0 car il va chercher l’info de votre bénéfice dans la section BNC.

Si on met un montant, il va cumuler les sommes ! »

On est d’accord que c’est globalement n’importe quoi ? Je trouve nulle part cette justification…

Merci

Axel

Bonjour Manuela

Mille merci pour ton article très détaillé!

Il m’a énormément aidé pour remplir ma déclaration.

J’avais juste une petite questions concernant les acomptes que je paie sur mes revenus d’activité libérale (je suis sage-femme libérale remplaçante).

En 2022 j’ai versé 68€x4=272 euros d’acomptes (de septembre à décembre 2022). Mais je ne vois pas très bien où les déclarer. Est-ce normal ou j’ai mal lu une des cases ?

Merci pour ta réponse

Bonjour Axel !

➡️ Alors… S’il considère qu’il y a « doublon » entre la case 5QC (qui est le bénéfice permettant aux impôts de te calculer ton impôt sur le revenu sur la totalité de ton bénéfice) et la case DSGA (qui est le bénéfice permettant à l’URSSAF de calculer ta régularisation de charges sociales (pour la cotisation maladie) selon ton activité conventionnée), ma réponse est « non ». 🙂

➡️ Je peux te suggérer de lui communiquer les infos suivantes :

– La vidéo Youtube de l’URSSAF concernant la déclaration fiscale & sociale (à 12min06 : « l’URSSAF n’aura accès qu’au volet social », de ce fait, si la case DSGA = 0€, l’URSSAF (et ta retraite obligatoire) ne pourrons pas te régulariser correctement) + (14min47 qui indique qu’il n’y a pas de doublon entre les cases du volet fiscal et du volet social »).

– La brochure des impôts (accessible au début de mon article) : « Afin de composer la base de calcul des cotisations et contributions sociales, des rubriques sociales spécifiques ont été créées. Elles permettent de compléter le cas échéant les informations indiquées dans les rubriques fiscales : Revenu net de l’activité conventionnée: bénéfice DSGA » page 199.

S’il a déjà complété la DSPAMC les années précédentes, la case DSGA est identique au Cadre O.

J’espère avoir pu t’aider un peu ! 😊

Coucou Alexandra 😊

Déjà, merci pour ton commentaire !

En ce qui concerne ta question et si tu parles des acomptes de l’impôt sur le revenu déjà payés, normalement, ils sont déjà préremplis. Vérifie à la case 8HW « acomptes d’impôt sur le revenu ». Ces acomptes réglés apparaissent sur la 2042 (et non sur la 2042 CPRO).

J’espère avoir pu t’aider 😉

Bonjour.

Déjà un grand merci pour ce tuto, parce que même le service des impôts que j’ai appelé ce matin n’y comprenait pas grand chose.

Je suis idel remplaçante depuis mai en micro BNC pouvez-vous me dire à quoi correspond le calcul recettes conventionnées case 5HQ x 66%, je ne comprends pas le 66%…Mes soins sont tous conventionnés… vous remerciant mille fois

Hello Marie,

Merci beaucoup pour ton commentaire ! 🥰

➡️ P’tit rappel :

34% correspond aux charges forfaitaires qui sont déductibles.

66% (= 100% – 34%) correspond au « restant », au bénéfice. (soit recettes totales – le forfait de 34%)

➡️ Un p’tit exemple :

Imaginons des recettes de l’année pour 25 000€ (qui correspondrait à la case 5HQ).

2 solutions pour calculer son bénéfice imposable (à inscrire à la case DSGA au Micro BNC) :

✅ 25000 – (25000 x 34%) = 16500€

✅ 25000 x 66% = 16500€

Voilà 😊 J’espère avoir répondu à ta question !

Bonjour je voulais savoir les actes effectué pour un SSIAD et rémunéré par le SSIAD sont considérés comme non conventionné donc DSAT ? Sachant que ces actes sont payé au tarif de la sécu mais par le SSIAD…. Merci d avance 😊 bonne journée

Bonjour Stef,

➡️ Alors oui, si les actes effectués sont rémunérés par la structure de soins pour laquelle tu interviens, et non directement par le patient, ces recettes sont considérées comme non conventionnées. (D’ailleurs, elles n’apparaissent pas sur ton SNIR).

➡️ Il faudra donc que tu fasses attention aux cases :

– DSGA (il te faudra faire le « long calcul » comme quoi tu n’as pas que des recettes conventionnées)

– Idem pour DSAR (si tu as des madelins)

– DSAT pour tes recettes en SSIAD

Et voilà ! Belle journée 😊

Bonjour Manuela

je suis admirative de votre pédagogie et du temps que vous prenez à répondre aux questions.

votre article ne donne pas mal au crane , il est très agréable à lire et très clair;

j’ai trouvé mes réponses dans l’article et dans la section question/réponse,

je voulais tout simplement vous dire merciiii

Coucou Adnette !

Merci énormément pour ton commentaire qui fait chaud au cœur ! 🤗 Je suis contente car mon objectif en créant mon activité, c’est de faciliter l’administratif et d’aider les professionnels de santé à apprivoiser leur compta, sans trop de stress. Alors merci de me montrer que j’y suis arrivée pour certains d’entre vous ! Merci encore pour ton retour ! 🥰

Merci infiniment pour cet article !! qui, je pense, a dû éviter de devenir fou à plus d’une personne ^^ »

Merci Julia pour ton commentaire !! 😊

Bonjour

Je suis médecin remplaçante en régime micro BNC; pour la case DSCA je dois mettre la ligne indemnités journalières du décompte de l’Urssaf ? (il y a allocations familiales, cotisation d’assurance maladie, Indemnités journalières, puis CPF etc…)

Et que veux dire « le montant des cotisations sociales déduites du résultat fiscal »? je dois déduire cette somme de quelque chose dans une autre case?

Mille merci pour votre site qui est le premier à vraiment m’éclairer.

Bonne continuation

Coucou Amandine,

➡️ Oui, tu dois mettre la cotisation « indemnités journalières » dans la case DSCA (additionnée aux cotisations Allocations familiales, assurance maladie, contribution additionnelle maladie de l’URSSAF + tes cotisations CARPIMKO). Les 3 dernières (CFP, CURPS et CSG/CRDS) ne sont pas à ajouter à cette case.

➡️ « Le montant des cotisations sociales déduites du résultat fiscal » correspond aux cotisations sociales obligatoires (URSSAF+CARPIMKO) que tu paies dans l’année et qui sont déductibles de ton bénéfice (c’est-à-dire que ces dépenses viennent diminuer ton bénéfice lorsque tu établis une déclaration 2035). C’est seulement une info descriptive pour les professionnels qui établissent une 2035 (qu’ils doivent chercher ce montant dans leurs charges déductibles sur leur 2035). C’est moins évident pour les professionnels au régime MICRO BNC, mais le remplissage reste le même, peu importe le régime fiscal. Donc tu n’as pas à déduire cette somme dans une autres case.

Voilà, j’espère avoir pu t’aider ! 😊

Mille mercis pour cette réponse rapide et super claire!!!!

Avec plaisir Amandine ! ✌️

Bonjour Manuela,

Merci pour toutes ces informations. En revanche une question me taraude. Ma femme va commencer une activité dans un centre d’auto dialyse en tant qu’infirmière libérale et percevoir des honoraires par celui-ci, tous les mois en fonction du nombre de patients et donc de dialyse effectué.

Elle ne facture donc pas directement ses actes à la sécu. Cela doit être sans doute le centre d’auto dialyse qui s’en charge. J’avoue que je reste dans l’inconnu par rapport à leur procédure. Nous sommes au début même au tout début de cette nouvelle aventure. En revanche, faisant plusieurs simulations sur le site de l’URSSAF, je me rends compte que les charges sont bien plus importantes lorsque l’activité n’est pas conventionné , est-ce que son activité est conventionné selon vous ou faut-il mettre ça dans la partie structure de soins mais dans les exemples données on parle d’EHPAD ou d’H AD, ou alors dans la case Autre revenu c’est-à-dire 100 % non conventionné ce qui me fait très peur, non mais simulation. Merci d’avance .

Bonjour Bastien,

Ah, les fameuses « redevances clinique » ! 🤯 Alors tout dépend du fonctionnement de l’établissement… Il est vrai que c’est beaucoup + facile à gérer comptablement, si c’était Madame qui recevait ses honoraires directement de la CPAM (elle aurait alors un relevé SNIR cohérent avec ses recettes conventionnées).

Cependant, si l’établissement de soin effectue la rémunération de Madame selon une « retenu à la source », elle doit bien penser à déclarer en recette la totalité des honoraires (appelons ça X) et de déduire en « redevance clinique » (ligne 16 de sa 2035) la retenue (nommons ça Y). Fiscalement, elle sera alors imposé sur X-Y, soit, ce qu’elle réellement perçu. (je ne sais pas si j’ai été hyper clair avec mes X et Y… 😅).

Niveau cotisations URSSAF, pour la cotisation maladie, il est vrai que le taux diffère (beaucoup) entre conventionnement et non conventionnement. De mon point de vue, je pense qu’elle peut inscrire ses recettes (X) comment étant des recettes tirées de structure de soin (case DSAT de la 2042 CPRO), ce qui permettrait une prise en charge de la cotisation maladie par la CPAM.

Voilà ce qui est inscrit sur la brochure des impôts concernant les recettes des structures de soin :

« Cette prise en charge est subordonnée :

− à l’intégration de la rémunération des professionnels de santé dans le financement de ces structures de soins ;

− au respect des tarifs opposables fixés par les conventions nationales. Vous devrez pouvoir justifier du respect de ces conditions par des documents fixant les règles de rémunération entre vous-même et ces structures.«

À voir si cela correspond à la situation de Madame…

J’espère que j’ai pu éclaircir un chouilla votre situation. 😊

Bonjour Manuela, et merci beaucoup pour votre réponse précise et notamment pour sa rapidité,

Pour rebondir sur vos propos et m’éclaircir de nouveau s’il vous plaît. Concernant la facturation du centre de dialyse, ma seule connaissance est que celui-ci demande un rapport mensuel sous forme de Excel avec le nombre de séances de dialyse, et évidemment le nom des patients. Que font-ils de ça après j’avoue que je ne sais pas ! ( l’auto dialyse a un forfait mais il me semble n’apparaît pas en code acte Ngap, d’ailleurs, je retrouve de nombreux débats et de demande datant de 2010 pour faire apparaître celui-ci comme un acte conventionné. Mais malheureusement malheureusement je ne trouve pas la réponse du gouvernement et de la sécurité sociale qui approuve ce soin )

ma femme a donc une convention avec eux, et chaque dialyse donne droit à une rémunération sous forme d ami! Versé mensuellement par le centre de dualisme …

le but de s’être reconversion et de faire 100 % de cette activité avec le centre de dialyse et non pas pratiquer une activité libérale classique étant donné la charge importante de travail dans un centre d’auto dialyse. Ma question est donc la suivante, est-ce que le forfait facturé par le centre de dialyse va alimenter son snir ce qui nous permettrait de rentrer dans les cases d’acte conventionné ! Et donc de bénéficier de la prise en charge des cotisations par la CPAM, car en complément des informations que vous m’avez fourni concernant les structures de soins je trouve ceci

Cette prise en charge est réservée aux professionnels dont l’activité en cabinet libéral de ville représente au moins 15% de l’activité libérale totale. Il est important de préciser le montant brut de vos recettes.

Et faisant 100 % sur l’activité en centre de dialyse, nous ne serons donc pas éligible à cette prise en charge ? Est ce un simple conseil de leur part ou est-ce que c’est 15 % sont vérifiables à travers les chiffres déclarés?

Merci ! Pardon j’ai appuyer trop vite sur envoyer 😀

Hello Bastien,

Hmmm… 🤔 Je ne suis pas une spécialiste des différents actes médicaux des professionnels de santé… J’ai fait des recherches et j’ai trouvé la NGAP (version mars 2024) sur le site Ameli (en bas, dans les « documents utiles »), qui regroupent les actes médicaux du secteur libéral, remboursés par la Sécurité Sociale. Si les actes de Madame n’y sont pas inscrits, pour moi, cela correspond à des honoraires non remboursés, donc non conventionnés. De ce fait, ils ne seraient pas sur son relevé SNIR et malheureusement seraient taxés au max en ce qui concerne les cotisations maladie auprès de l’URSSAF.

Sauf si elle travaille sous convention avec le centre (comme avec les HAD, etc.), mais dans ces cas-là, elle doit obligatoirement avoir des actes conventionnés, à côté, dans son activité libérale (les fameux 15% + remplir les conditions que j’avais précisées dans mon message précédent).

NB : En ce qui concerne la brochure des impôts, il s’agit de conditions à valider (ils « conseillent » rarement sur une notice). Après, je n’ai aucune idée de comment ils le vérifient…

Personnellement, je demanderais en 1er lieu, comment cela fonctionne réellement au centre de dialyse. Ils doivent connaître le processus par cœur… 2nde solution, je demanderais à l’Ordre des infirmiers, c’est leur rôle de guider leurs ouailles 😊.

Je peux vous raconter beaucoup de choses sur la fiscalité BNC mais beaucoup moins sur le conventionnement des actes médicaux ! 😂

Bonjour Manuela,

Je cherche désespérément à trouver réponse à ma question.

Je suis en micro-BNC, en tant que consultante indépendante.

J’ai fait ma première déclaration l’année dernière sur papier, et n’ai rien rempli sur toutes ces cases DSCA etc… juste mon chiffre d’affaire et le nombre de mois travaillés car j’ai commencé mon activité l’année dernière.

Aujourd’hui, la déclaration est en ligne. Je ne sais pas trop comment trouver les informations pour la case DSCA (ni les autres d’ailleurs mais chaque chose en son temps !). Je n’ai pas l’impression d’avoir payé autre chose que l’URSSAF (je fais ma déclaration sur l’URSSAF, ils me disent quoi payer, je paye, et c’est tout). Ai-je loupé quelque chose ? Aurais-je du cotiser pour quelque chose supplémentaire ? J’ai bien les impôts qui me prennent un acompte mensuel « vos acomptes mensuels sur revenus fonciers, indépendant, pensions alimentaires etc »… mais c’est tout.

Sur le site de l’URSSAF, je n’ai pas l’impression de voir quoi que ce soit correspondant à mes cotisations etc. Bref je suis dans le flou 🙁 pouvez-vous m’aider ?

Merci beaucoup !

Coucou Sara,

Alors attention, tu sembles être micro entrepreneur (c’est-à-dire au MICRO BNC fiscalement & au MICRO SOCIAL pour tes cotisations sociales) donc tu n’as pas à compléter un volet social (DSCA, DSGA, etc.).

Donc tu as bien que le volet fiscal à compléter avec tes recettes encaissées de l’année, c’est tout 😉

NB : ce tuto (et le site entier) a été créé pour les professionnels libéraux du secteur de la santé réglementée, donc c’est normal que cela te semble différent par rapport à ce que tu faisais 😊

bonjour

pour la déclaration PAMC, je suis bloqué avec ce message d’erreur :

Les revenus déclarés précédemment sur le volet fiscal doivent être répartis entre les rubriques DSGA « Revenus nets de l’activité conventionnée » et DSCR « Revenus nets de l’activité non conventionnée ».

Ma situation: médecin retraité en activité ponctuelle de régulation PDSA au 15

mon SNIR est :

total des honoraires tirés de l’activité conventionnée = 28250€

régime micro BNC

étant en zone déficitaire je remplis la case 5HP = 18645€ et la case DSFA même montant.

et la case 5HQ = 28250€

total de mes cotisations obligatoires URSSAF et CARMF reporté en case DSCA = 4659€.

j’ai tout essayé, je n’arrive pas à valider cette page

pouvez-vous m’aider à comprendre comment débloquer avec cette histoire de répartition? selon moi DSCR=0 mais ça ne marche pas

merci d’avance pour votre aide

Bonjour François 😊,

J’ai testé ta situation sur ma 2042 CPRO, selon ces indications :

➖ Régime MICRO BNC

➖ CA total = 28 250€ (100% conventionné)

➖ CA en zone déficitaire = 28 250€ (100% du CA)

Du coup, cela donne :

👉 Case 5HP n’est pas à compléter car elle concerne l’exonération fiscale ZFU.

👉 Case 5HQ = 0 (car il s’agit de noter ses recettes imposables, or, ici, elle sont exonérées fiscalement)

👉 Case DSCS = 28 250€ (totalité du CA)

👉 Case DSGA = 18 645€ (la partie du bénéfice qui est conventionné. Ici, la totalité, soit : 28250 x 66% = 18645)

👉 Case DSFA = 18 645€ (le bénéfice exonéré en zone déficitaire, soit : 28250 x 66% = 18645)

👉 Case DSCA = 4 659€ (les charges sociales obligatoires)

👉 Case DSAV = 28 250€ (Cf SNIR)

👉 Case DSAW = 0€ (Cf SNIR)

Chez moi c’est passé après mouuuultes tentatives ! 👍

Bonjour,

Tout d’abord un grand merci pour ce tuto, c’est clair, bien détaillé, bien structuré et super lisible!

J’ai toutefois 2 questions (je suis kiné) :

-j’ai perçu en 2023 des indemnités journalières de ma prévoyance Madelin dans le cadre d’un arrêt pour ma grossesse + un forfait naissance. je les ai comptabilisés en gains divers.

Je précise que je ne fais que du conventionné. Mais ces sommes ne rentrent pas dans mes revenus conventionnés j’imagine ?

Donc ma case DSGA ne correspond pas à la ligne 46 de ma 2035 je suppose ?

– pouvez-vous me détailler ce qu’il faut inclure dans la case DSAV ?

SNIR (c’est-à-dire honoraires conventionnés + frais de déplacement) + IJ de la cpam + quoi d’autres ? l’aide à la télétransmission de la cpam ? doit-on rajouter les indemnités DPC/FIFPL ? les revenus HAD ?

J’espère que mes questions sont claires !

Merci par avance

Bonjour Anne 👋,

Merci beaucoup pour ton retour sur mon tutoriel, cela me fait très plaisir ! 😊

– Alors, les IJ Madelin ne sont mentionnées nulle part (ni dans la brochure pratique des impôts, ni sur les guide URSSAF). D’un point de vue fiscal, les indemnités journalières sont des revenus de remplacement et sont donc un prolongement de l’activité conventionnée, étant donné que tu ne fais que cela. Donc la case DSGA correspondra à ton bénéfice dans sa totalité (case 5QC) si tu n’as pas de chèques vacances par exemple.

– La case DSAV (préremplie par le SNIR sauf si tu es remplaçante). Tu dois y rajouter SI cela n’est pas déjà pris en compte dans le SNIR : les indemnités journalières (CPAM/Madelin), les subventions d’ordre conventionnel (Aide à la télétransmission, DPC, FIFPL, ROSP, prime d’installation en zone sous dotée → ⚠️ normalement, elles y sont déjà !). Les revenus d’établissement de soins (HAD, etc) ne sont pas à rajouter, car considérées comme non conventionnées si c’est l’établissement qui perçoit les honoraires de la CPAM et te les reverse.

DSAV ne peut pas être > à DSCS.

Tes questions étaient très claires ! 😉 J’espère que mes réponses le sont aussi !

Bonjour,

J’ai été remplacé sur une courte période en 2023 (je suis kiné), comment faire pour la ligne DSCS ? Dans votre tuto, vous additionnez ligne 1 + ligne 6 ; mais mon logiciel compta (Indy) et mon AGA me disent d’additionner ligne 4 + ligne 6 (donc les honoraires rétrocédés à mon remplaçant ne sont pas comptés dans ce cas). Quelle est la bonne solution ?

et même problème avec la ligne DSAV, les 2 me disent de soustraire au SNIR la rétrocession d’honoraires versée à mon remplaçant…

Merci pour votre réponse, et pour ce tuto qui est très bien fait !

Bonjour,

Je suis médecin remplaçant non thésé, j’ai démarré mon activité en juin 2023 et j’ai souscrit au RSPM.

Je viens de terminer ma déclaration d’impôts grâce à votre article (encore MERCI!!!), mais ce qui m’interpelle c’est que sur ma déclaration je n’ai pas eu mention du volet social PAMC… c’est parce que je n’ai pas coché la case au début je suppose? (car je suis au RSPM donc normalement non concernée..?)

Je voulais être sûre que je n’avais pas fait d’erreur.

Merci beaucoup pour cet article qui m’a sauvée la vie hahaha

bonjour,super boulot

clair et bien détaillé

Bonjour,

je reçois ce message : Les revenus déclarés précédemment sur le volet fiscal doivent être répartis entre les rubriques DSGB « Revenus nets de l’activité conventionnée » et DSDR « Revenus nets de l’activité non conventionnée ».

Veuillez corriger votre saisie.

Alors que la somme en DSGB est la même qu’en 5RC et que je note zero ou rien en DSDR, je reste bloquée. Un conseil ? Merci

Bonjour Henry,

Merci beaucoup pour ce retour sur mon tutoriel ! 😊

Bonjour Victoria 👋,

Oui, c’est tout à fait normal que tu n’aies pas de volet social à compléter, étant donné que tu es au RSPM (tu règles déjà tes cotisations sur tes recettes lorsque tu fais tes déclarations URSSAF, donc tu n’as pas de régularisation de cotisations).

Tout est ok ! 😉

Hello Romain 👋,

Ta question est légitime.

➖ Alors, d’un point de vue fiscal, il est demandé d’y inscrire les recettes brutes (c’est-à-dire sans y déduire de charges). C’est pour cela que je ne les enlève pas (et l’AGA dans laquelle je travaillais les traite de la même manière).

➖ Dans la réalité, il n’y a pas d’impact, car de toute manière, les organismes (URSSAF & CARPIMKO) te calculeront tes cotisations sur ton bénéfice (case DSGA entre autre) et non sur ton CA. Par contre, en effet, pour que cela soit cohérent, si ton AGA soustrait les honoraires rétrocédés à ton remplaçant, ils sont aussi obligé de modifier la case DSAV préremplie par le SNIR (sinon incohérence entre entre DSCS et DSAV si tu fais que du conventionné).

Voilà ce que je peux te dire sur le sujet… J’espère que cela a pu t’aider !

Hello Patricia,

Alors comme ça, sans autre indication, c’est compliqué de te répondre… 🤔

J’imagine que tu es donc au régime de la déclaration contrôlée et que tu ne fais que du conventionné.

Ce message provient souvent des chèques vacances (vérifie que tu aies bien fais les calculs comme je l’ai indiqué sur cet article), ou éventuellement si tu as perçus des IJ CPAM ou CARPIMKO.

Tu peux déjà vérifier ces éléments 👍

Bonjour,

Je suis bloquée sur la decla ça ne fonctionne pas.

Je rentre les ij de la cpam dans la case ok

Dès que je rentre les ij de la carpimko dans la case DSCP

Et bien ça bloque ça me dit « Les revenus déclarés précédemment sur le volet fiscal doivent être répartis entre les rubriques DSGA « Revenus nets de l’activité conventionnée » et DSCR « Revenus nets de l’activité non conventionnée ».

Veuillez corriger votre saisie.

Si j’enlève les ij de la carpimko ça fonctionne je peux passé à l’étape suivante

Tout les ij sont inclu dans mon bnc et la case 5qc est bien rempli et j’ai enlever les ij sécu et rente carpimko dans le volet impôts qu’ils avait déjà rempli

Help

Bonjour Cindy,

Puisque ce n’est pas indiqué, je vais supposer que tu ne fais que du conventionné et que tu n’as pas de chèques vacances.

Je vais également supposer que tes IJ CARPIMKO sont des IJ d’incapacité temporaire (et non permanente) et que tu les as bien comptabilisées en « gains divers » sur ta 2035.

➖ 5QC = ton bénéfice de ta 2035

➖ DSGA (il faut soustraire tes IJ CARPIMKO) = bénéfice – IJ CARPIMKO (je l’ai indiqué en rouge dans le tuto)

➖ DSAS = tes IJ CPAM

➖ DSCP = tes IJ CARPIMKO

Chez moi je n’ai pas de message d’erreur.

Bonjour Manuela,

Je rebondis sur la publication de Victoria: même régime qu’elle: remplaçante en médecine générale en RSPM en 2023, je ne coche donc que la case: – revenus non commerciaux professionnels , mais je ne coche pas: – indépendants du régime PAMC, c’est bien ça?

Donc au final, il n’y a que 5 HQ à remplir et pas de DSGA, DSCS, DSBA ou autre si j’ai bien compris?

Merci de votre réponse

Les revenus déclarés précédemment sur le volet fiscal doivent être répartis entre les rubriques DSGA « Revenus nets de l’activité conventionné » et DSCR « revenus nets de l’activité non conventionnée ».

Incomprehensible.

Je suis remplacant, tout mes revenus sont issus de mon activité conventionnée. C’est très simple j’ai 12 chèques du médecin que je remplace, j’additionne. J’ai mon CA. je le mets dans DSCS et DSAV. Comme je suis en micro je mets 66% dans DSGA. Je comprends pas pourquoi ca marche pas.. Pour moi les autres cases, c’est zéro, non? J’ai mis 0 dans DSCR…

Il ne veulent pas valider ma déclaration.

Bonjour Cindy 👋,

Oui, je te confirme que les médecins au RSPM n’ont pas de volet social à compléter. Voici ce qui est inscrit sur la brochure des impôts (p. 195) : « les médecins remplaçants déclarants leurs honoraires dans le cadre du dispositif simplifié RSPM ne sont pas concernés par cette déclaration (ces derniers déclarent mensuellement ou trimestriellement leurs rétrocessions d’honoraires via le site dédié). ».

Il n’y a donc que la case 5HQ à compléter si tu n’as pas d’autres particularités.

Voilà ! 😊

Nico, tout d’abord, bonjour…

Imaginons 20 000€ de CA conventionné (tes 12 chèques, soit la totalité de tes recettes).

➖ VOLET FISCAL :

– Case 5HQ = 20 000

➖ VOLET SOCIAL :

– Case DSCS = 20 000

– Case DSGA = 20 000 x 66% = 13 200

– Case DSCR = 0

– Case DSCA = Montant des charges sociales obligatoires réglées dans l’année (Cf explications dans l’article).

– Case DSAV = 20 000

– Case DSAW = 0

Chez moi, aucun message d’erreur, ça se valide.

Bonjour

je m interroge sur la case 5HQ, faut il mettre AA de la 2035 ( recettes encaissées + celles de la remplaçante) ou mettre la case AD de la 2035 ( AA – AC honoraires rétrocédés)

en vous remerciant

stéphanie

Bonjour

Médecin remplaçant je reçois ce message d’erreur

Hors je ne peux mettre que 0 dans mon activité non conventionnée je bloque je n’arrive pas à trouver la solution

Les revenus déclarés précédemment sur le volet fiscal doivent être répartis entre les rubriques DSGA « Revenus nets de l’activité conventionnée » et DSCR « Revenus nets de l’activité non conventionnée ».

Hello Stéphanie,

Au régime MICRO BNC, la case 5HQ se complète toujours de la façon suivante :

Honoraires perçus (case AA de la 2035, même si tu n’établis pas cette déclaration au MICRO BNC) – Honoraires rétrocédés à tes remplaçants (case AC de la 2035) + gains divers (case AF)

Bonjour Thomas,

Il m’est difficile de répondre à ta question car ce message d’erreur est celui qui s’affiche à 90% du temps, dès qu’il y a une erreur de saisie. Donc pour vérifier ce que tu as déclaré, il faudrait que je sache :

→ ton régime fiscal (MICRO BNC ou DECLARATION CONTROLEE ?)

→ Me confirmer que tu ne fais que du conventionné

→ si tu t’es octroyé des chèques vacances

→ si tu as perçu des IJ (CPAM ou CARMF)

Bonjour,

Merci pour toutes ces explications,

J’ai beau lire, en entier entre le doc et les questions, il reste une question non éclaircie avec les changements de cette année pour les cheques vacances